Zuletzt aktualisiert: 16.05.2025

In vielen Vereinen gehört die Buchhaltung zu den unbeliebtesten Aufgaben, obwohl sie eine zentrale Aufgabe des Vorstands ist. Glücklicherweise reicht die Einnahmen-Überschuss-Rechnung (EÜR) für die Vereine meist aus. Dennoch ist sie immer wieder eine Herausforderung, weil doch eine ganze Reihe an Bestimmungen zu beachten sind. In diesem Beitrag wollen wir uns daher intensiv mit der Einnahmen-Überschuss-Rechnung für Vereine befassen.

Das Wichtigste in Kürze

- Vereine sind zur Buchhaltung verpflichtet und können oft die Einnahmen-Überschuss-Rechnung (EÜR) als vereinfachte Form der Buchführung nutzen, um die steuerlichen Anforderungen zu erfüllen.

- Die EÜR ist eine Aufgabe des Vorstands, da dieser gegenüber Mitgliedern und dem Finanzamt Rechenschaft über die Finanzen ablegen muss, auch wenn ein Schatzmeister sie verwaltet.

- Gemeinnützige Vereine profitieren von Steuerprivilegien in vier Bereichen (ideeller Bereich, Zweckbetrieb, wirtschaftlicher Geschäftsbetrieb, Vermögensverwaltung), müssen aber Einnahmen und Ausgaben entsprechend zuordnen.

- Die Einnahmen-Überschuss-Rechnung Eures Vereins muss den gesetzlichen Anforderungen der Abgabenordnung (AO) und anderer relevanter Gesetze entsprechen.

Einnahmen-Überschuss-Rechnung oder Bilanz?

Spätestens ab der Eintragung ins Vereinsregister ist Euer Verein zur Buchhaltung verpflichtet. Es spielt dabei keine Rolle, ob Euer Verein Einnahmen erzielt oder nicht – selbst wenn Ihr als Verein keine Mitgliedsbeiträge erheben würdet – die Buchhaltung muss sein. Denn das Finanzamt will auch wissen, welche Einnahmen und Ausgaben Euer Verein hat. Euer als gemeinnützig anerkannter Verein ist zwar steuerbegünstigt, aber nicht steuerfrei. Deshalb verlangt das Finanzamt vom Verein zumindest eine Einnahmen-Überschuss-Rechnung, die es ihm ermöglicht, festzustellen, ob und in welcher Höhe Steuern abzuführen sind.

Die Einnahmen-Überschuss-Rechnung stellt eine vereinfachte Form der Buchführung dar, die andere Regeln hat, als die doppelte Buchführung, die auch als Bilanzbuchhaltung bezeichnet wird. Diese aufwändigere Buchhaltung ist aber erst notwendig, wenn ein Verein jährlich über 60.000 Euro Gewinn oder über 600.000 Euro Umsatz erzielt.

Warum die Einnahmen-Überschuss-Rechnung Vorstandsaufgabe ist

Für die ordnungsgemäße Einnahmen-Überschuss-Rechnung Eures Vereins ist in erster Linie Euer geschäftsführende Vorstand zuständig. Auch wenn die Aufgabe von einem Schatzmeister übernommen wird, der nicht dem Vorstand angehört, bleibt die Verantwortung beim geschäftsführenden Vorstand. Weitere Informationen zu den Aufgaben des Vorstands im Verein lest Ihr hier.

Hier spielt nicht nur die Vertretung Eures Vereins gegenüber den Behörden – hier primär dem Finanzamt – eine Rolle. Mindestens genauso wichtig ist die Auskunftspflicht des Vorstands gegenüber den Vereinsmitgliedern (§ 666 BGB). Zu dieser Informationspflicht gehört natürlich auch, dass die finanzielle Situation des Vereins vor den Mitgliedern offengelegt wird, beispielsweise im Rahmen der Mitgliederversammlung. Den entsprechenden Rechenschaftsbericht erstellt der Vorstand bzw. die von ihm beauftragte(n) Person(en) anhand der Einnahmen-Überschuss-Rechnung des Vereins.

Diese Steuerbereiche müsst Ihr beachten

Einem gemeinnützigen Verein gewährt der Gesetzgeber folgende Steuervorteile:

| Steuerart | Vereinsprivileg | Gesetzliche Grundlage |

|---|---|---|

| Körperschaftssteuer | Befreit | § 5 Abs. 1 Nr. 9 KStG |

| Umsatzsteuer | Bestimmte Umsätze befreit | § 4 UstG |

| Verminderter Steuersatz | § 12 Abs. 2 Nr. 8 UStG | |

| Gewerbesteuer | Befreit | § 3 Nr. 6 GeWStG |

Allerdings gelten diese Privilegien nahezu ausschließlich für den ideellen Bereich des Vereins. Darum muss aus der Einnahmen-Überschuss-Rechnung Eures Vereins hervorgehen, in welchen der vier Bereiche eines Vereins die Einnahmen oder Ausgaben entstanden sind. Deshalb müsst Ihr die EÜR Eures Vereins in vier Bereiche aufteilen:

- Ideeller Bereich: Alle direkt mit der Erfüllung der satzungsgemäßen, als gemeinnützig anerkannten Aufgaben verbunden sind. Die damit verbundenen Tätigkeiten dürfen nicht im Wettbewerb mit kommerziellen Unternehmen stehen.

- Zweckbetrieb: Ein Betrieb, der für die Erreichung der satzungsgemäßen Ziele notwendig ist und diese Ziele direkt verwirklicht oder unterstützt.

- Wirtschaftlicher Geschäftsbetrieb: Hierunter fallen alle Tätigkeiten, die nicht den vorhergenannten Bereichen zugeordnet werden. In den meisten Fällen handelt es sich um Betriebe, die der Mittelbeschaffung dienen.

- Vermögensverwaltung: Einnahmen, die entstehen, wenn vorhandenes Vermögen oder Rechte des Vereins gegen Entgelt an Dritte übertragen werden.

Die vier Steuerbereiche des Vereins erläutern wir detailliert hier.

Die Steuererklärung für Euren Verein

Als gemeinnütziger Verein seid ihr berechtigt, verschiedene Steuerprivilegien zu nutzen. Das Finanzamt erwartet regelmäßig eine Steuererklärung, um sicherzustellen, dass die Mittel gemäß der Satzung verwendet werden. Normalerweise genügt es, diese Erklärung alle drei Jahre einzureichen. Die Steuererklärung muss elektronisch an das zuständige Finanzamt übermittelt werden, da Papierformate nur in Ausnahmefällen akzeptiert werden. Das Finanzamt überprüft die Steuererklärung, um sicherzustellen, dass euer Verein weiterhin die Voraussetzungen für Steuerbegünstigungen erfüllt, insbesondere bei Überschreitung der Umsatzfreigrenze von 45.000 € für wirtschaftliche Geschäftsbetriebe, was zu einer jährlichen Steuererklärung verpflichtet.

Mit der Software WISO Steuer könnt ihr eure Steuererklärung ganz einfach online erstellen und direkt digital beim Finanzamt einreichen. Jetzt kostenlos testen!

Vereine müssen ihre Steuererklärung elektronisch über ELSTER einreichen. ELSTER steht für „Elektronische Steuer Erklärung“ und ist über dieses Portal erreichbar. Vor der Abgabe ist eine Registrierung notwendig, bei der ein elektronisches Zertifikat zur Identifikation des Vereins erstellt wird.

Nach erfolgreicher Registrierung kann die Steuererklärung eingereicht werden, wobei vorrangig der Hauptvordruck KSt 1 und gegebenenfalls zusätzliche Anlagen wie die Anlage Gem (für steuerbefreite Körperschaften), Anlage GK und Anlage WA auszufüllen sind. Vor dem Absenden sollte man die Erklärung auf Änderungen und Neuerungen überprüfen, die auf der ELSTER-Website unter „Benutzergruppen“ einsehbar sind.

Für die Anerkennung der Gemeinnützigkeit müssen zusätzliche Unterlagen wie Bilanzen, Einnahmen-Ausgaben-Rechnungen und Tätigkeitsberichte eingereicht werden. Bei einer Steuererklärung für einen Dreijahreszeitraum sind diese Unterlagen für jedes Jahr vollständig einzureichen, zusammen mit einer Vermögensaufstellung zum 31.12. des letzten Jahres des Dreijahreszeitraums.

Aufbewahrungsfristen

Die zunehmende Nutzung digitaler Vereinskorrespondenz birgt die Gefahr, dass die Aufbewahrungspflichten für eingehende E-Mails und postalisch zugesandte Unterlagen übersehen werden können. Die Dauer der Aufbewahrung richtet sich nach der steuerlichen Relevanz der Dokumente: Steuerlich relevante Unterlagen müssen für zehn Jahre aufbewahrt werden, während Dokumente ohne steuerliche Bedeutung für sechs Jahre aufzubewahren sind.

Die Aufbewahrungsfrist für Dokumente beginnt nicht mit dem Entstehungsdatum des Dokuments, sondern mit dem Beginn des Jahres, das auf das Jahr folgt, in dem der entsprechende Jahresabschluss erstellt wurde. Zum Beispiel, wenn eine Rechnung am 13.01.2020 datiert ist und der Jahresabschluss im Juni 2021 erstellt wird, beginnt die Aufbewahrungsfrist am 01.01.2022 und endet am 31.12.2031.

| Steuerlich relevant – Aufbewahrungsfrist zehn Jahre | Andere Unterlagen |

|---|---|

| Bücher und Aufzeichnungen, Inventare, Jahresabschlüsse, Lageberichte, die Eröffnungsbilanz sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen und sonstigen Organisationsunterlagen Buchungsbelege | Gesamte Geschäftskorrespondenz des Vereins und andere Unterlagen, die von steuerlicher Bedeutung sein könnten. |

Ein geordnetes Archiv ist nicht nur für die Vereinsführung wichtig, die ordentliche Aufbewahrung aller relevanten Unterlagen ist vor allem bei einer Steuerprüfung von entscheidender Bedeutung. Wenn bei einer Prüfung Unterlagen fehlen, können die Prüfer im Extremfall die Umsätze und Gewinne des Vereins schätzen, was häufig zu Ungunsten des Vereins ausfällt. Das könnte zur Feststellung führen, dass der Verein im wirtschaftlichen Geschäftsbetrieb mehr als 35.000 Euro oder bei Sportvereinen im Zweckbetrieb mehr als 45.000 Euro Umsatz erzielt hat. In solchen Fällen werden Nachzahlungen erforderlich, die zudem mit einem Strafzins von 6 % pro Jahr belastet werden.

Wenn ein Vorstandsmitglied aus dem Vorstand ausscheidet, ist es verpflichtet, alle relevanten Vereinsunterlagen, einschließlich der elektronischen Dokumente, herauszugeben, damit sie archiviert werden können.

Ausgaben im Verein: Abschreibungen

In der Vereinsbuchhaltung sind Abschreibungen eine grundlegende Pflicht, um die Kosten größerer Anschaffungen über mehrere Jahre zu verteilen und steuerliche Vorteile zu nutzen.

Für Anschaffungen über 3.000 Euro muss ein Verein die Kosten tragen. Das Finanzamt erlaubt jedoch nicht, diese Summe im Anschaffungsjahr vollständig steuerlich geltend zu machen. Stattdessen werden die Ausgaben über die Nutzungsdauer verteilt und jährlich steuermindernd berücksichtigt. Angenommen, die Anschaffung hat eine Nutzungsdauer von 6 Jahren, dann werden jährlich 500 Euro steuermindernd angesetzt. Dies dient dazu, etwaige steuerpflichtige Überschüsse zu reduzieren.

Was wird abgeschrieben?

Ihr müsst alle Anschaffungs- oder Herstellungskosten von Wirtschaftsgütern abschreiben, die im Zweckbetrieb, im (steuerpflichtigen) Geschäftsbetrieb oder in der Vermögensverwaltung genutzt werden, abschreiben. Im Jahr der Anschaffung können nur Güter komplett abgeschrieben werden, wenn ihre Nutzungsdauer maximal ein Jahr beträgt oder ihr Anschaffungs- beziehungsweise Herstellungswert maximal 800 Euro netto beträgt und es sich um ein bewegliches, abnutzbares Wirtschaftsgut des Anlagevermögens handelt, das selbstständig nutzbar ist.

Wie wird abgeschrieben?

Die Abschreibungsmethode ist abhängig vom Wert der Wirtschaftsgüter. Zum Wert gehören nicht nur die Anschaffungskosten, sondern auch die Nebenkosten, wie beispielsweise Transport- oder Montagekosten. Hier eine Übersicht der Abschreibungsmethoden, die nach der Tabelle dann noch erläutert werden.

| Wert | Abschreibungsmethode |

|---|---|

| bis 250 Euro | Komplette Abschreibung ohne gesonderte Erfassung (einfache Buchung als Betriebsausgabe) |

| > 250 Euro bis 800 Euro | Entweder: Komplette Abschreibung (Betriebsausgabe) mit gesonderter Erfassung |

| Oder: Abschreibung im Pool | |

| > 800 Euro bis 1.000 Euro | Abschreibung im Pool |

| > 1.000 Euro | Abschreibung nach AfA (Abschreibung für Abnutzung) |

Die sogenannte Pool-Abschreibung stellt eine Sonderform der Abschreibung dar. Sie

- kann bei der Abschreibung von Wirtschaftsgütern mit einem Wert von über 250 Euro bis 800 Euro gewählt werden und

- muss angewandt werden, wenn der Wert 800 Euro übersteigt ab nicht höher als 1000 Euro ist.

Die Poolregeln gelten nur für bewegliche Wirtschaftsgüter, die als Sache angesehen werden (§ 90 BGB). Somit kommen weder unbewegliche Wirtschaftsgüter (Immobilien, Grundstücke, usw.) noch immaterielle Güter (Lizenzen, Namensrechte usw.) für den Pool in Frage.

Die für diese Abschreibungsform gesammelten Werte werden als Pool zusammengefasst. Der Pool wird dann jährlich mit 20 % der Ausgangssumme abgeschrieben (Beispiel: Poolwert: 6.000 Euro, Abschreibung pro Jahr 1.200 Euro). Es muss jedes Jahr ein neuer Pool gebildet werden, so dass mehrere Pools in einem Jahr abgeschrieben werden können:

| Poolwert in € | Abschreibung in € pro Pool | Abschreibung gesamt | ||

|---|---|---|---|---|

| 1. Jahr – Pool A | 6.000 | 1.200 | 1.200 | |

| 2. Jahr – Pool B | 5.000 | Poolabschreibung Pool B | 1.000 | |

| Poolabschreibung Pool A | 1.200 | 2.200 | ||

| usw. | ||||

| 6. Jahr | Poolabschreibung Pool A ist beendet, bleibt Pool B | 1.000 | 1.000 |

Wichtig: Wenn du dich bei der Wahlmöglichkeit (Güter über 250 Euro bis 800 Euro) für den Pool entschieden hast, müssen alle unter diese Kategorie fallenden Güter in diesem Jahr im Pool gesammelt werden.

Bei einer Abschreibung nach AfA wird heute grundsätzlich linear abgeschrieben. Das heißt, dass für ein Wirtschaftsgut festgelegt wird, wie lange es voraussichtlich genutzt werden kann. Über diesen Zeitraum wird dann die Abschreibung verteilt. Hierfür wir ein Prozentsatz pro Jahr festgelegt. Bei Anschaffungen innerhalb eines Jahres beginnt die Abschreibung im Monat nach der Anschaffung.

| Wirtschaftsgut im Wert von | 6.000 Euro |

| angeschafft am | 16. Mai |

| Voraussichtliche Nutzungsdauer | 5 Jahre |

| Abschreibungssatz | 20 % |

| Abschreibungsbetrag pro Jahr | 1.200 Euro |

| Im Anschaffungsjahr 6/12 von 1.200 Euro | 0.600 Euro |

Was bedeutet „Zu- und Abflussprinzip“?

In der Einnahmen-Überschuss-Rechnung Eures Vereins wird das Zu- und Abflussprinzip angewandt. Das bedeutet, dass Einnahmen und Ausgaben erfasst werden, in dem sie tatsächlich zu- oder abgeflossen sind. Darum wird beispielsweise eine Rechnung erst als Ausgabe gebucht, wenn sie bezahlt wurde und eine Zahlung erst als Einnahme gilt, wenn das Geld auf dem Konto Eures Vereins eingegangen ist. Durch diese Regelung soll sichergestellt werden, dass der tatsächliche finanzielle Zustand Eures Vereins zu einem bestimmten Zeitpunkt genau erfasst wird.

Es wird also nicht nach Rechnungsstellung oder -erhalt – wie bei der Bilanzbuchhaltung – gebucht, sondern nach Zahlungseingang oder -ausgang. Das kann für den Verein Vorteile haben, da dadurch etwaige Steuerzahlungen zumindest nach hinten verschoben werden können. Im Extremfall kann das aber auch dazu führen, dass Euer Verein bei hohen Einnahmen im Vorjahr zwar keine Steuern zahlt, im darauffolgenden Jahr aber umso mehr zahlen muss und dadurch Liquiditätsprobleme bekommt. Es ist also wichtig, das Zu- und Abflussprinzip sorgfältig zu überwachen.

Das System hat Vor- und Nachteile, die wir Euch nachfolgend gerne einmal verdeutlichen möchten:

| Vorteile | Nachteile |

|---|---|

| Es werden nur wirklich eingegangene Zahlungen bei der Steuererklärung berücksichtigt. | Verlangt eine zeitnahe, sorgfältige Erfassung, um zuverlässige Werte zu erhalten. |

| Klare Übersicht über die aktuelle Finanzsituation des Vereins. | Da offene Posten nicht erfasst werden, kann ein verzerrtes Bild der Finanzsituation entstehen. |

| Bessere Planbarkeit laufender und zukünftiger Investitionen. | |

| Durch geschickte Steuerung der Einnahmen und Ausgaben können Steuervorteile genutzt werden. |

Um das System optimal zu nutzen, solltet Ihr bei der EÜR Eures Vereins darauf achten, dass Einnahmen und Ausgaben zeitlich sinnvoll vorgenommen werden. So können beispielsweise größere Ausgaben am Ende des Jahres vorgenommen werden, um das zu versteuernde Einkommen zu reduzieren. Auch eine genaue Planung der Sponsor-Einnahmen kann sich lohnen, um das Prinzip bestmöglich anzuwenden. Bei Abrechnung der Beträge sollte immer ein Termin am Ende eines Intervalls (Quartal, Halbjahr) gewählt werden, um die Einnahme erst im kommenden Jahr einzunehmen. Umgekehrt kann es sinnvoll sein, größere Ausgaben so zu tätigen, dass sie noch im laufenden Jahr bezahlt werden. Wichtig ist jedoch immer eine korrekte und vollständige Buchführung, um keine Probleme mit dem Finanzamt zu bekommen. Mit ein wenig Aufmerksamkeit und Planung könnt Ihr als Verein jedoch von den Vorteilen des Zu- und Abflussprinzips profitieren und so Steuervorteile erzielen.

Buchhaltung mit WISO MeinVerein Web

Mit WISO MeinVerein Web Zeit und Nerven beim Finanzmanagement Eures Vereins sparen. So schnell und einfach war Buchhaltung noch nie.

Aufbau der Einnahmen-Überschuss-Rechnung Eures Vereins

Normalerweise wäre die Einnahmen-Überschuss-Rechnung Eures Vereins ganz einfach. Eine Spalte für Datum der Buchung, eine Spalte für eine Buchungsnummer, eine für Einnahmen und eine für Ausgaben – fertig. Doch das ist aus mehreren Gründen nicht empfehlenswert. Zunächst könnt Ihr so nicht ermitteln, für welche Einnahmen Umsatz- oder Körperschaftssteuern abgeführt werden müssen. Ihr müsst aber für Euren Verein eine Steuererklärung abgeben und Umsatzsteuer in Intervallen abführen (je nach Höhe der abzuführenden Umsatzsteuer monatlich, quartalsweise, halbjährlich oder jährlich). Damit das gewährleistet ist, muss die Einnahmen-Überschuss-Rechnung Eures Vereins zumindest in die vier Steuerbereiche aufgeteilt werden.

Genauso wichtig ist es, dass Ihr Unterlagen habt, mit denen auch die wirtschaftliche Zukunft des Vereins geplant werden kann und Ihr den Mitgliedern umfassend Auskunft zur finanziellen Situation des Vereins geben könnt. In beiden Fällen hilft Euch eine differenzierte Darstellung der Einnahmen und Ausgaben.

Bei kleineren Vereinen kann schon eine einfache Gliederung ausreichen, die aber eine Auswertung zur Zukunftsplanung nur begrenzt ermöglicht. Diese einfache Form kann beispielsweise so aussehen:

| Einnahmen | Ausgaben | |||||||

| Datum Buchungs-Nummer Vorgang | Ideeller Bereich | Vermögensverwaltung | Zweck-betrieb | Wirtsch. Geschäfts-Betrieb | Ideeller Bereich | Vermögensverwaltung | Zweck- betrieb | Wirtsch. Geschäfts-betrieb |

Wie bereits beschrieben, ist so eine Lösung nur für kleine Vereine ratsam. Eine Einnahmen-Überschuss-Rechnung für Euren Verein in dieser Art ermöglicht zwar die Anforderungen der Steuererklärung zu erfüllen, aber schon die Erstellung eines Rechenschaftsberichts für die Mitgliederversammlung macht hier eine Menge Arbeit.

Hinzu kommt, dass im oben abgebildeten Schema nur Bruttobeträge erfasst würden. Da aber zumindest im wirtschaftlichen Geschäftsbetrieb abzuführende Umsatzsteuer (oft Mehrwertsteuer genannt) anfallen kann, sollte jede Spalte noch einmal in zwei Spalten (Nettobetrag, Umsatzsteuer) unterteilt werden. Die Umsatzsteuerspalte müsste dann noch einmal in zwei Spalten (verminderter und normaler Steuersatz) unterschieden werden.

Grundsätze für die Einnahmen-Überschuss-Rechnung Eures Vereins

Die Einnahmen-Überschuss-Rechnung Eures Vereins muss bestimmte Grundsätze erfüllen, die sich aus den gesetzlichen Regelungen ergeben. Im Vordergrund steht dabei die Abgabenordnung (AO) und das Körperschaftssteuergesetz (KStG). Aber auch das Umsatzsteuergesetz (UstG – allgemein auch „Mehrwertsteuergesetz“ genannt), das Einkommensteuergesetz (EStG) und auch das Gewerbesteuergesetz (GewStG) müssen berücksichtigt werden. Nun muss Euer Kassenwart oder wer sonst die Einnahmen-Überschuss-Rechnung Eures Vereins erstellt, diese Gesetze nicht auswendig kennen – aber er sollte doch Grundkenntnisse in der Buchführung besitzen.

Der § 146 AO legt für die Einnahmen-Überschuss-Rechnung Eures Vereins folgende Regeln verbindlich fest.

- Die Einnahmen-Überschuss-Rechnung muss vollständig sein

- Die EÜR muss zeitgerecht geführt werden – Eintragungen sollen möglichst direkt nach einem zu erfassenden Vorgang vorgenommen werden.

- Die Einnahmen-Überschuss-Rechnung Eures Vereins ist geordnet zu führen. Die Eintragungen müssen nach Datum sortiert und mit Buchungsnummer erfolgen.

- Es ist ein Kassenbuch zu führen, in dem Kasseneinnahmen und -ausgaben täglich erfasst werden

- In der EÜRechnung des Vereins dürfen nur Abkürzungen verwenden werden, die für Dritte nachvollziehbar sind.

- Änderungen in der EÜR müssen so erfolgen, dass die ursprünglichen Eintragungen noch erkennbar sind. Außerdem müssen Änderungen mit Datum festgehalten werden.

Nach § 147 AO müssen die zur Einnahmen-Überschuss-Rechnung gehörenden Unterlagen, möglichst nach Datum oder Buchungsnummer geordnet, 10 Jahre aufbewahrt werden. Die 10-Jahresfrist beginnt mit dem Jahr, das auf die letzte Eintragung in der Einnahmen-Überschuss-Rechnung folgt.

Darüber hinaus gelten auch die Grundsätze der ordnungsgemäßen Buchführung, die unter anderem vorschreibt, dass keine Buchung ohne Beleg erfolgen darf. Mit den Belegen beweist Ihr, dass die aufgezeichneten Transaktionen tatsächlich stattgefunden haben. Man unterscheidet interne und externe Belege. Extern handelt es sich beispielsweise um Eingangsrechnungen, Quittungen für Barzahlungen, Kontoauszüge usw. Interne Belege sind Ausgangsrechnungen Eures Vereins, Belege für Entnahmen aus der Kasse, Gehaltsabrechnungen usw.

So einfach war Buchführung noch nie!

Mit WISO Mein Verein Web ordnet Ihr jeder Buchung den passenden Beleg zu. Die Finanzübersicht hilft Euch zudem dabei, noch offene Buchungen im Blick zu behalten, diese zuzuordnen und so alles für die EÜR vorzubereiten.

Für die Erfassung in der Einnahmen-Überschuss-Rechnung gelten außerdem die folgenden Grundsätze, die wir in einem eigenen Beitrag nochmal detailliert erläutern:

- Alle Angaben müssen den Tatsachen entsprechen (Richtigkeit)

- Alle Vorgänge müssen erfasst werden (Vollständigkeit)

- Die Einnahmeüberschussrechnung muss für einen sachverständigen Dritten in kurzer Zeit nachvollziehbar sein. (Klarheit, Nachprüfbarkeit)

- Alle Aufzeichnungen müssen zeitnah erfolgen und chronologisch erfasst werden (Zeitliche Erfassung)

- Alle Aufzeichnungen müssen den Zeiträumen zugeordnet werden, in denen sie wirtschaftlich entstehen (Periodengenauigkeit)

Tipps zur Einnahmen-Überschuss-Rechnung Eures Vereins

Obwohl die Einnahmen-Überschuss-Rechnung eine einfache Form der Buchhaltung ist, gibt es einige Dinge, die Ihr hierbei beachten müsst.

Vorsteuerabzug pauschalieren

Als gemeinnütziger Verein, der nicht bilanzieren muss, habt Ihr die Möglichkeit, für den Vorsteuerabzug den Durchschnittssatz von 7 % zu verwenden. Allerdings geht das nur, wenn der Umsatz Eures Vereins im Vorjahr 35.000 € nicht überschritten hat. Bei der Berechnung werden alle Umsätze Eures Vereins addiert.

Wie Ihr dabei vorgeht, zeigt unser Beispiel:

| Nettoumsatz | Umsatzsteuer | |

|---|---|---|

| Umsätze im Zweckbetrieb (7 % Umsatzsteuer) | 10.000,00 € | 700,00 € |

| Umsätze im wirtschaftlichen Geschäftsbetrieb (19 % Umsatzsteuer | 5.000,00 € | 950,00 € |

| Gesamtergebnisse | 15.000,00 € | 1.650,00 € |

| Pauschalierte Vorsteuer auf alle Umsätze (7 % von 15.000 €) | 1.050,00 € | |

| Nach Pauschalierung zu zahlen (Gesamtergebnis – Pauschalierter Wert – 1.650,00 – 1.050,00) | 600,00 € |

Rücklagen

Euer Verein muss normalerweise die ihm zufließenden Mittel spätestens am Ende des zweiten Jahres nach dem Zufluss verbraucht haben. Dies würde es Euch aber unmöglich machen, größere Investitionen zu tätigen, da keine Mittel angespart werden könnten. Darum gibt es die Möglichkeit, Rücklagen zu bilden.

Die Rücklagen müssen einzeln verfolgbar sein. Ihr müsst also für jede Rücklage eigene Aufzeichnungen anfertigen, aus denen die Höhe, der Zweck und das Datum der Bildung der Rücklage, der weitere Verlauf (weitere angesparte Rücklagen mit Datum und Höhe) sowie die fristgerechte Auflösung hervorgehen.

Im Jahresabschluss müsst Ihr die Rücklagen wie folgt nachweisen:

- Grundlage der Rücklage: § 62 Abs. 1 Nr. X AO (statt dem X die Nr. im § 62 einsetzen).

- Grund der Rücklage: beispielsweise: „Anschaffung Kunstrasen für Stadionspielfeld

- Höhe der Rücklage zum Beginn des Jahres

- Verbräuche im Laufe des Jahres

- Zuführungen im Laufe des Jahres

- Höhe der Rücklage am Ende des Jahres

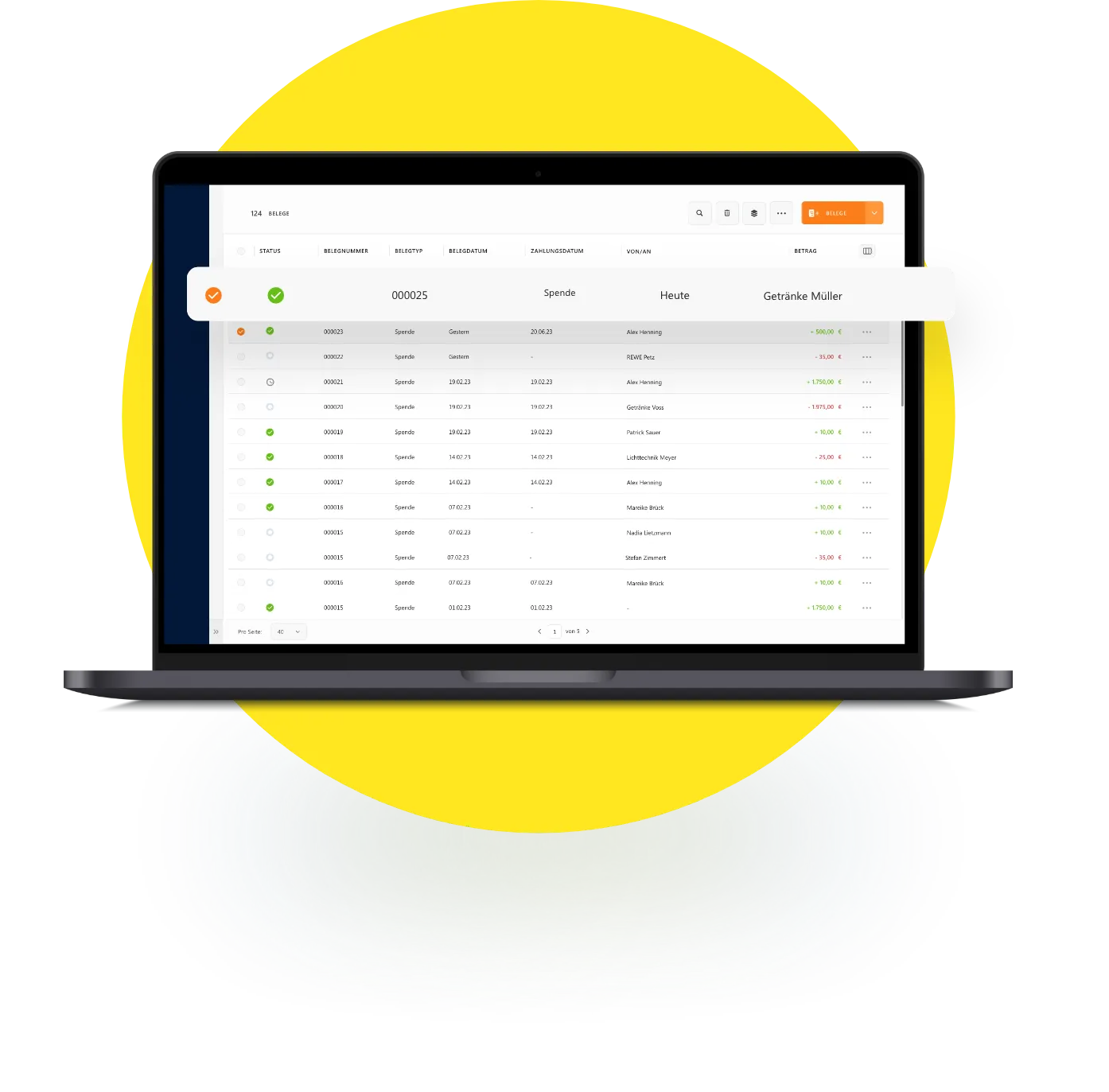

Spenden

Für die erhaltenen Spenden solltet Ihr neben der Einnahmen-Überschuss-Rechnung Eures Vereins ein zusätzliches Spendenverwaltungsblatt anlegen. Hier wird dann das Datum des Spendenempfangs, der Spender, die Art der Spende und die Höhe des Spendenbetrags notiert. Das Blatt solltet Ihr in dem Ordner für die Zuwendungsbescheinigungskopien zuoberst abheften.

Bei Sachspenden solltet Ihr an die Kopie der Zuwendungsbescheinigung die Belege heften, mit deren Hilfe Ihr den Wert der Spende ermittelt habt. Das können beispielsweise Kopien aus Angeboten im Internet, Kostenvoranschläge oder Ähnliches sein. Das Finanzamt ist bei Sachspenden sehr genau. Schon eine runde Summe kann zu Problemen führen, da der Fiskus dann von einer Pauschalierung der Wertbestimmung ausgeht, die nicht zulässig ist.

Spenden mit WISO MeinVerein Web verwalten

Mit unserer Online-Vereinssoftware könnt Ihr ganz einfach Spenden generieren, diese verbuchen und bescheinigen. Zudem findet Ihr alle Spenden in einer Übersicht, sodass Ihr diese für die EÜR direkt griffbereit habt.

Wichtige Begriffe kurz erklärt

Wenn es um die Steuer oder die Einnahmen-Überschuss-Rechnung im Verein geht, tauchen immer wieder Begriffe auf, die einen Laien schnell verwirren. Die wichtigsten wollen wir hier kurz erläutern.

- Steuerbar: Ist ein Umsatz oder ein Gewinn steuerbar, heißt das nur, dass es gesetzliche Bestimmunen gibt, die hier greifen. Ist eine Einnahme oder Ausgabe nicht steuerbar, fallen hier keine Steuern an. Das Finanzamt muss dann in diesem Bereich keine weiteren Prüfungen vornehmen. Ist die Einnahme oder Ausgabe steuerbar, erfolgt eine Prüfung, in der geklärt wird, ob die Summen steuerfrei sind.

- Steuerfrei: Unterliegen Positionen grundsätzlich der Versteuerung (sind also steuerbar) wird nun geprüft, ob es Tatbestände gibt, nach denen der Posten von der Steuer befreit ist. Ist dies der Fall ist der Posten zwar steuerbar, aber steuerfrei.

- Freibetrag: Ein Freibetrag wird von der zu versteuernden Summe abgezogen. Lediglich der verbleibende Rest wir versteuert, der Freibetrag bleibt steuerfrei.

- Freigrenze: Eine Summe bleibt bis zur Freigrenze steuerfrei. Wird diese Grenze aber überschritten, wird die gesamte Summe versteuert. Schon wenn die Grenze um einen Cent überschritten wird, muss die gesamte Summe versteuert werden.

- Körperschaftssteuer: Die Körperschaftsteuer ist vergleichbar mit der Einkommensteuer für natürliche Personen, gilt jedoch für juristische Personen wie GmbHs, KGs und AGs. Da euer Verein ebenfalls als juristische Person zählt, kann auch hier Körperschaftsteuer anfallen, die derzeit 15 % des steuerpflichtigen Gewinns beträgt.

- Kapitalertragssteuer: Die Kapitalertragssteuer ist eine 25%ige Abgabe auf Erträge aus Kapitalvermögen wie Zinsen, Dividenden und Kursgewinne, oft als Abgeltungssteuer bekannt. Gemeinnützige Vereine sind davon befreit, wenn sie einen Freistellungsbescheid vorlegen und einen entsprechenden Freistellungsauftrag bei ihrer Bank einrichten.

- Umsatzsteuer: Die Umsatzsteuer, allgemein bekannt als Mehrwertsteuer, wird auch von Vereinen erhoben, wenn sie beispielsweise Werbeflächen verkaufen. Hierbei stellen sie dem Käufer eine Rechnung aus, in der die Mehrwertsteuer zusätzlich zum Mietpreis ausgewiesen wird. Unternehmen können die gezahlte Mehrwertsteuer als Vorsteuer von ihrer eigenen Umsatzsteuer abziehen.

- Einkommenssteuer: Die Einkommensteuer ist eine Steuer, die auf das Einkommen natürlicher Personen erhoben wird, darunter Gehälter, Selbstständigkeit, Kapitalgewinne und andere Einkunftsarten. Steuerpflichtige können Freibeträge wie die Ehrenamtspauschale nutzen, um ihre Steuerlast zu mindern.

- Grundsteuer: Die Grundsteuer ist eine Abgabe, die auf Grundstücke und Gebäude erhoben wird. Gemeinnützige Vereine sind von der Grundsteuer befreit, wenn der Grundbesitz für gemeinnützige Zwecke genutzt wird oder ein steuerbegünstigter Zweckbetrieb auf dem Grundbesitz unterhalten wird. Bei teilweiser Nutzung nach diesen Kriterien erfolgt eine anteilige Befreiung.

- Lotteriesteuer: Die Lotteriesteuer ist eine Abgabe, die auf die Erlöse aus Lotterien erhoben wird. Sie gilt für Veranstaltungen, bei denen Geldbeträge oder geldwerte Vorteile nach festgelegten Regeln verlost werden.

Fazit zur EÜR im Verein

Die Einnahmen-Überschuss-Rechnung ist zwar die einfachere Variante einer Vereinsbuchhaltung, sie birgt aber eine ganze Reihe von Fallen, die nicht zuletzt aus den Steuerprivilegien eines gemeinnützigen Vereins entstehen. Grundsätzlich sollte deshalb die EÜR Eures Vereins von einer Person übernommen werden, die buchhalterische Kenntnisse besitzt. Empfehlenswert ist hier auch eine elektronische Buchhaltung, wie sie in WISO MeinVerein Web enthalten ist.

Häufig gestellte Fragen

Wie mache ich eine Einnahmen-Überschuss-Rechnung?

Obwohl die Einnahmen-Überschuss-Rechnung gemeinhin als „Buchhaltung light“ angesehen wird, hat sie doch ihre Tücken. Die einfachste Lösung ist hier, die Buchhaltung elektronisch mit einer guten Software zu erledigen. Mit WISO Mein Verein könnt Ihr die vorbereitende Buchhaltung ganz ohne Buchhaltungskenntnisse erledigen und Euren Verein auf eine EÜR vorbereiten. Zudem habt Ihr die Möglichkeit eine Einnahmen-Ausgaben-Übersicht zu erstellen, die für die meisten Vereine und Finanzämter bereits ausreichend ist.

Wann muss ich keine Einnahmen-Überschuss-Rechnung abgeben?

Jeder Verein muss eine Einnahmen-Überschuss-Rechnung abgeben, denn spätestens ab der Eintragung ins Vereinsregister ist Euer Verein zur Buchhaltung verpflichtet. Es spielt dabei keine Rolle, ob Euer Verein Einnahmen erzielt oder nicht – selbst wenn Ihr als Verein keine Mitgliedsbeiträge erheben würdet – die Buchhaltung muss sein. Dies hat den Grund, dass das Finanzamt wissen will, welche Einnahmen und Ausgaben Euer Verein hat. Euer als gemeinnützig anerkannter Verein ist zwar steuerbegünstigt, aber nicht steuerfrei. Deshalb verlangt das Finanzamt vom Verein zumindest eine Einnahmen-Überschuss-Rechnung, die es ihm ermöglicht, festzustellen, ob und in welcher Höhe Steuern abzuführen sind.

Wie hoch dürfen die Einnahmen eines gemeinnützigen Vereins sein?

Eine Einnahmengrenze für gemeinnützige Vereine gibt es nicht. Steuerpflicht entsteht aber, wenn der Umsatz aus allen wirtschaftlichen Geschäftsbetrieben (ohne Zweckbetriebe) einschließlich der Umsatzsteuer jährlich 45.000 € oder mehr beträgt und der Gewinn 5.000 € überschreitet.

Wann muss ich eine Einnahmen-Überschuss-Rechnung machen?

Grundsätzlich muss ein Verein jährlich immer mindestens eine Einnahmen-Überschuss-Rechnung erstellen. Erzielt Euer Verein jährlich über 60.000 € Gewinn oder setzt über 600.000 € um, muss er die umfangreichere doppelte Bilanzbuchhaltung erstellen.

Welche Steuerbereiche müssen bei der Einnahmen-Überschuss-Rechnung beachtet werden?

Alle vier Steuerbereiche (Ideeller Bereich, Vermögensverwaltung, Zweckbetrieb, wirtschaftlicher Geschäftsbetrieb) müssen in der Einnahmen-Überschuss-Rechnung beachtet werden, da sie für die steuerliche Bewertung Eures Vereins unverzichtbar sind.

Was versteht man unter dem Zu- und Abflussprinzip?

Das Zu- und Abfluss-Prinzip besagt, dass Einnahmen und Ausgaben erst dann in der Einnahmen-Überschuss-Rechnung abgebildet werden, wenn das Geld tatsächlich eingenommen oder ausgegeben wurde. So wird beispielsweise die Einnahme aus einer Sponsorenrechnung erst gebucht, wenn das Geld auf dem Vereinskonto eingeht. Bei der doppelten Bilanzbuchführung wird bereits die Rechnungsstellung (Datum der Rechnung) in der Buchhaltung erfasst.

Wie ist die Einnahmen-Überschuss-Rechnung aufgebaut?

Die Einnahmen-Überschuss-Rechnung orientiert sich an den vier Steuerbereichen des Vereins (Ideeller Bereich, Vermögensverwaltung, Zweckbetrieb, wirtschaftlicher Geschäftsbetrieb).

Wann muss die Einnahmen-Überschuss-Rechnung erstellt werden?

Die Einnahmen-Überschuss-Rechnung ist ein permanenter Prozess, bei dem alle Vorfälle und Transaktionen finanzieller Art zeitnah erfasst werden. Der jeweilige Jahresabschuss wird zu Beginn des folgenden Jahres erstellt und ist die Basis der vom Verein abzugebenden Steuererklärung.

WISO MeinVerein Web kostenlos testen

Ihr wollt wieder mehr Zeit für die schönen Dinge des Vereinslebens? Dann testet alle Funktionen unserer Vereinsverwaltung unverbindlich für 14 Tage kostenlos und überzeugt Euch selbst!

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Ich habe bei der Erstellung eines Belegs versehentlich den falschen Belegtyp ausgewählt. (Einnahme statt Spende). Kann dies nachträglich noch geändert werden oder muss ich den Beleg löschen und neu erstellen? MfG Jasmin

Ich habe bei der Erstellung eines Belegs versehentlich den falschen Belegtyp ausgewählt. (Einnahme statt Spende). Kann dies nachträglich noch geändert werden oder muss ich den Beleg löschen und neu erstellen?

Weniger lesen

MfG Jasmin

Wo ist der Jahresabschluss (EÜR/Bilanz)

Sehr schön, aber wie erstelle ich den auf der Homepage beworbenen „Jahresabschluss inkl. Steuerberater-Export“??? Den Steuerberater-Export gibt es schon länger. Der so aufwändige Jahresabschluss fehlt jedoch aktuell. -Warum ? Man macht sich die ... Weiterlesen

Sehr schön, aber wie erstelle ich den auf der Homepage beworbenen „Jahresabschluss inkl. Steuerberater-Export“???

Weniger lesen

Den Steuerberater-Export gibt es schon länger.

Der so aufwändige Jahresabschluss fehlt jedoch aktuell. -Warum ?

Man macht sich die Arbeit richtig zu verbuchen, aber einen Jahresabschluss (EÜR/Bilanz) kann man nicht erstellen lassen. Muss man sich den in Excel wirklich selber bauen?

Das ist traurig!Guten Tag, ist mit der EÜR in diesem Jahr zu rechnen? Und, ist aktuell ein Export zu WISO Steuer oder externen Programmen, wie Lexware Buchhalter möglich, um die Daten bis dahin hier entsprechend auswerten zu können? Vielen Dank! Liebe ... Weiterlesen

Guten Tag,

ist mit der EÜR in diesem Jahr zu rechnen?

Und, ist aktuell ein Export zu WISO Steuer oder externen Programmen, wie Lexware Buchhalter möglich, um die Daten bis dahin hier entsprechend auswerten zu können?

Vielen Dank!

Liebe Grüße an das ganze Team,

Weniger lesen

Hendrik KnopHallo! Die EÜR-Erstellung ist als Funktion in Wiso Mein Verein jetzt ja nun möglich, allerdings meinem Eindruck nach ohne die nötige Aufdröselung nach Sphären und Konten. Ist das aktuell ein Zwischenschritt, ist die Differenzierung geplant? Der ... Weiterlesen

Hallo! Die EÜR-Erstellung ist als Funktion in Wiso Mein Verein jetzt ja nun möglich, allerdings meinem Eindruck nach ohne die nötige Aufdröselung nach Sphären und Konten. Ist das aktuell ein Zwischenschritt, ist die Differenzierung geplant?

Weniger lesen

Der Finanzexport erscheint mir auch etwas unhandlich, weil er eben auch nicht nach Sphären und Konten sortiert ist. Damit eignet er sich m.E. nicht gut für Auswertungen – oder habe ich hier einen Denkfehler? Ich arbeite dieses Jahr zum ersten Mal mit Wiso Mein Verein und bin für jeden Hinweis dankbar!

Viele Grüße

LuisaWir haben WISO MeinVerein Web seit gut einem Jahr im Einsatz und haben unseren ersten Kassenbericht in Arbeit. Ich finde den Steuerberater-Export eigentlich gut gelungen. Allerdings ging es mir dieses Jahr ebenso, wie "cmeckel" mit der Steuererklärung ... Weiterlesen

Wir haben WISO MeinVerein Web seit gut einem Jahr im Einsatz und haben unseren ersten Kassenbericht in Arbeit. Ich finde den Steuerberater-Export eigentlich gut gelungen. Allerdings ging es mir dieses Jahr ebenso, wie „cmeckel“ mit der Steuererklärung fürs Finanzamt.

Ich musste mir hier selbst etwas in Excel zusammenbasteln und jede einzelne Einnahme, bzw. Ausgabe jeweils einem der vier Steuerbereiche zuordnen. Dies erforderte bei über 200 Buchungen einen großen Zeitaufwand.

Weniger lesen

Es müsste doch möglich sein, für die Belegerfassung ein Zusatzfeld einzurichten, bei dem man die Zuordnung wählen kann (Dropdown-Feld mit den vier Steuerbereichen (Ideeller Bereich, Vermögensverwaltung, Zweckbetrieb, wirtschaftlicher Geschäftsbetrieb) und dann auch mit entsprechender Auswertungsmöglichkeit im Finanzexport, z. B. ähnlich wie dies aktuellen mit Tags erfolgt.

Gerade die EÜR war eigentlich für uns ein wichtiges Kriterium uns für dieses Produkt zu entscheiden.

Bis wann dürfen wir mit einer Lösung rechnen?

Schöne Werbung für das Programm, leider fehlt genau dieses Funktionalität in MeinVerein Web. Eine E-A-Rechnung ist mit dem Programm - im Gegensatz zur Desktop-Version - leider nicht möglich.

Schöne Werbung für das Programm, leider fehlt genau dieses Funktionalität in MeinVerein Web. Eine E-A-Rechnung ist mit dem Programm – im Gegensatz zur Desktop-Version – leider nicht möglich.

Weniger lesenund bis wann wird es dies Auswertung denn nun geben.... bisher hab ich immer noch nichts gefunden, was irgendwie auch nur ansatzweise einen Abschluss liefern könnte ... ausser dass ich es selbst per Hand erstellen muss....

und bis wann wird es dies Auswertung denn nun geben…. bisher hab ich immer noch nichts gefunden, was irgendwie auch nur ansatzweise einen Abschluss liefern könnte … ausser dass ich es selbst per Hand erstellen muss….

Weniger lesen

Sehr geehrte Damen und Herren, das war ein sehr guter Blog-Beitrag zur EUR. Allerdings habe ich in unserem Abo (Förderverein Aßmannshardt) keine Möglichkeit zur Erstelleung einer EÜR oder von Steuer-Meldungen aus der Buchhaltung heraus gefunden. ... Weiterlesen

Sehr geehrte Damen und Herren,

Weniger lesen

das war ein sehr guter Blog-Beitrag zur EUR.

Allerdings habe ich in unserem Abo (Förderverein Aßmannshardt) keine Möglichkeit zur Erstelleung einer EÜR oder von Steuer-Meldungen aus der Buchhaltung heraus gefunden. Wie kann dies bewerkstelligt werden oder gibt es da kine Funktionen, so wie ich es von meinem Wiso Unternehmer gewöhnt bin?

Gruß Frank SauterWas nützt mir als Schatzmeister eine Finanz-Software, wenn ich daraus keine EÜR erstellen kann. Im aktuellen Finanzexport werden zwar "Splittingbuchungen" angezeigt. In welche Beträge sich diese Buchungen aufteilen, wird aber nicht ausgewiesen. ... Weiterlesen

Was nützt mir als Schatzmeister eine Finanz-Software, wenn ich daraus keine EÜR erstellen kann. Im aktuellen Finanzexport werden zwar „Splittingbuchungen“ angezeigt. In welche Beträge sich diese Buchungen aufteilen, wird aber nicht ausgewiesen. Daher kann ich mit dem Finanzexport nichts anfangen. Bin sehr enttäuscht von der Software, die das Geld nicht wert ist, das wir dafür zahlen mussten.

Weniger lesen

Gertrud Wölfelschneider

Unterschied Einnahmen, Rechnungen, Ausgaben

Zur Erstellung eines Beleges gibt es die Auswahl Rechnungen, Einnahmen, Ausgaben. Uns war insbesondere der Unterschied zwischen Rechnungen und Einnahmen nicht klar. Beim lesen des Handbuches wurde uns dies nicht deutlich. Im obigen Artikel auch nicht. ... Weiterlesen

Zur Erstellung eines Beleges gibt es die Auswahl Rechnungen, Einnahmen, Ausgaben. Uns war insbesondere der Unterschied zwischen Rechnungen und Einnahmen nicht klar. Beim lesen des Handbuches wurde uns dies nicht deutlich. Im obigen Artikel auch nicht. Ganz naiv klönnte man sagen, es kommt Geld herein, also haben wir eine Einnahme, oder es geht Geld heraus, dann haben wir eine Ausgabe. Was ist eine Rechnung? Es wäre eine sehr große Hilfe, wenn Sie diese Unterschiede ausführlich erklären könnten. Was wähle ich in welchem Kontext aus. Ggf. auch mit Beispielen.

Das wäre wirklich super.

Vielen Dank

Weniger lesen

Liebes Support-Team, wir sind ganz neu mit WISO MeinVerein Web gestartet und ich finde sehr viele nützliche Funktionen. Erst einmal Lob für eine gelungene SaaS-Lösung. Die aktuell noch fehlende EÜR für den Jahresabschluss kann man m.E. (soweit ... Weiterlesen

Liebes Support-Team,

wir sind ganz neu mit WISO MeinVerein Web gestartet und ich finde sehr viele nützliche Funktionen. Erst einmal Lob für eine gelungene SaaS-Lösung. Die aktuell noch fehlende EÜR für den Jahresabschluss kann man m.E. (soweit ich das aktuell überblicke) mit etwas Handarbeit aus den Exportdaten ganz gut zusammenstellen. Trotzdem schließe ich mich den vorherigen Kommentaren an und freue mich, wenn ihr hier funktional noch nachlegt.

Meine Frage: Wie lassen sich Abschreibungen konkret in der Software abbilden bzw. verbuchen? Wie kann ich den Anfangsbestand des Anlagevermögens pflegen?

VG Tobias Elbert

Weniger lesenHallo Tobias, vielen Dank für deine Rückmeldung. Wir arbeiten stetig an neuen Funktionen, sodass du gespannt sein darfst auf die nächsten Releases. 🚀 Wir würden dich bitten, deine Fragen zur Anwendung an support@meinverein.de zu senden, unsere ... Weiterlesen

Hallo Tobias,

vielen Dank für deine Rückmeldung. Wir arbeiten stetig an neuen Funktionen, sodass du gespannt sein darfst auf die nächsten Releases. 🚀

Wir würden dich bitten, deine Fragen zur Anwendung an support@meinverein.de zu senden, unsere MeinVerein Experten werden dich so gut es geht unterstützen. 🙌🏼

Weniger lesen