Zuletzt aktualisiert: 02.08.2024

Die Einnahmen-Überschuss-Rechnung dient unter anderem dazu, für das Finanzamt nachvollziehbar zu machen, welche Einnahmen oder Vermögen Eures Vereins steuerbegünstigt sind. Hierzu ist es notwendig, dass Ihr Euren Verein in verschiedene Bereiche aufteilt. In diesem Beitrag möchten wir Euch daher die vier verschiedenen Steuerbereiche Eures Vereins vorstellen und erläutern, welche Bedeutung diese jeweils haben.

Wichtige Begriffe kurz erklärt

Wenn es um die Steuer oder die Einnahmen-Überschuss-Rechnung im Verein geht, tauchen immer wieder Begriffe auf, die einen Laien schnell verwirren. Die wichtigsten vier wollen wir hier kurz erläutern.

- Steuerbar: Ist ein Umsatz oder ein Gewinn steuerbar, heißt das nur, dass es gesetzliche Bestimmunen gibt, die hier greifen. Ist eine Einnahme oder Ausgabe nicht steuerbar, fallen hier keine Steuern an. Das Finanzamt muss dann in diesem Bereich keine weiteren Prüfungen vornehmen. Ist die Einnahme oder Ausgabe steuerbar, erfolgt eine Prüfung, in der geklärt wird, ob die Summen steuerfrei sind.

- Steuerfrei: Unterliegen Positionen grundsätzlich der Versteuerung (sind also steuerbar) wird nun geprüft, ob es Tatbestände gibt, nach denen der Posten von der Steuer befreit ist. Ist dies der Fall ist der Posten zwar steuerbar, aber steuerfrei.

- Freibetrag: Ein Freibetrag wird von der zu versteuernden Summe abgezogen. Lediglich der verbleibende Rest wir versteuert, der Freibetrag bleibt steuerfrei.

- Freigrenze: Eine Summe bleibt bis zur Freigrenze steuerfrei. Wird diese Grenze aber überschritten, wird die gesamte Summe versteuert. Schon wenn die Grenze um einen Cent überschritten wird, muss die gesamte Summe versteuert werden.

- Körperschaftssteuer: Die Körperschaftsteuer ist vergleichbar mit der Einkommensteuer für natürliche Personen, gilt jedoch für juristische Personen wie GmbHs, KGs und AGs. Da euer Verein ebenfalls als juristische Person zählt, kann auch hier Körperschaftsteuer anfallen, die derzeit 15 % des steuerpflichtigen Gewinns beträgt.

- Kapitalertragssteuer: Die Kapitalertragssteuer ist eine 25%ige Abgabe auf Erträge aus Kapitalvermögen wie Zinsen, Dividenden und Kursgewinne, oft als Abgeltungssteuer bekannt. Gemeinnützige Vereine sind davon befreit, wenn sie einen Freistellungsbescheid vorlegen und einen entsprechenden Freistellungsauftrag bei ihrer Bank einrichten.

- Umsatzsteuer: Die Umsatzsteuer, allgemein bekannt als Mehrwertsteuer, wird auch von Vereinen erhoben, wenn sie beispielsweise Werbeflächen verkaufen. Hierbei stellen sie dem Käufer eine Rechnung aus, in der die Mehrwertsteuer zusätzlich zum Mietpreis ausgewiesen wird. Unternehmen können die gezahlte Mehrwertsteuer als Vorsteuer von ihrer eigenen Umsatzsteuer abziehen.

- Einkommenssteuer: Die Einkommensteuer ist eine Steuer, die auf das Einkommen natürlicher Personen erhoben wird, darunter Gehälter, Selbstständigkeit, Kapitalgewinne und andere Einkunftsarten. Steuerpflichtige können Freibeträge wie die Ehrenamtspauschale nutzen, um ihre Steuerlast zu mindern.

- Grundsteuer: Die Grundsteuer ist eine Abgabe, die auf Grundstücke und Gebäude erhoben wird. Gemeinnützige Vereine sind von der Grundsteuer befreit, wenn der Grundbesitz für gemeinnützige Zwecke genutzt wird oder ein steuerbegünstigter Zweckbetrieb auf dem Grundbesitz unterhalten wird. Bei teilweiser Nutzung nach diesen Kriterien erfolgt eine anteilige Befreiung.

- Lotteriesteuer: Die Lotteriesteuer ist eine Abgabe, die auf die Erlöse aus Lotterien erhoben wird. Sie gilt für Veranstaltungen, bei denen Geldbeträge oder geldwerte Vorteile nach festgelegten Regeln verlost werden.

Die vier Steuerbereiche Eures Vereins

Je nachdem, welche Einnahmen oder Ausgaben in Eurem Verein getätigt wurden, muss geklärt werden, ob und in welcher Höhe hier Steuern anfallen. Hierzu unterteilt man die Aktivitäten Eures Vereins in vier Bereiche.

Der ideele Bereich Eures Vereins

Zum ideellen Bereich Eures Vereins zählen alle Vorkommnisse, die direkt mit der Verwirklichung der satzungsgemäßen Ziele zusammenhängen. Hier achtet das Finanzamt auch darauf, dass Eure Tätigkeit nicht in Konkurrenz zu kommerziellen Unternehmen steht. Besteht diese Konkurrenz, muss geklärt werden, ob eine Zuordnung zum Zweckbetrieb oder zu einem wirtschaftlichen Geschäftsbetrieb erfolgen muss. Einnahmen, die im ideellen Bereich erzielt werden, sind umsatzsteuerlich nicht steuerbar. Ertragsteuerlich sind Gewinne aus dem ideellen Bereich steuerbefreit.

Nachfolgend haben wir Euch einige Beispiele von Einnahmen und Ausgaben aufgeführt, die dem ideelen Bereich zuzuordnen sind.

| Einnahmen | Ausgaben |

|---|---|

| – Aufnahmegebühren – Beiträge – Erbschaften – Fördermittel – Schenkungen – Spenden – Zuschüsse – sonstige Einnahmen | – Abschreibungen – Beiträge (z.B. an Verbände, Versicherungen usw.) – Bürobedarf (Portokosten, Telefongebühren usw.) – Kosten für bezogene Leistungen (inklusive Materialkosten) – Mieten und Leasingkosten für Einrichtungen – Personalkosten – Raumkosten |

Die Vermögensverwaltung Eures Vereins

Eine vermögensverwaltende Tätigkeit Eures Vereins findet statt, wenn vorhandenes Vermögen oder Rechte gegen Entgelt an Dritte zur Nutzung überlassen werden. Während die Frage beim Vermögen relativ einfach zu klären ist, ist es bei den Rechten etwas komplizierter. Bei Vermögen bestehen die Einnahmen meist in Zinsen oder Dividenden und die Kosten aus Konto- oder Depotgebühren.

Bei Rechte-Vergaben ist es so, dass beispielsweise die Bandenwerbung in einem Stadion gegen eine feste Gebühr an eine Werbeagentur übertragen wird. Diese Einnahme ist dann der Vermögensverwaltung zuzuordnen. Anders ist es, wenn Euer Verein die Bandenwerbung selbst direkt an Sponsoren verkauft. Dann handelt es sich um Einnahmen aus einem Geschäftsbetrieb.

Einnahmen der Vermögensverwaltung sind umsatzsteuerlich steuerbar, werden aber mit dem ermäßigten Steuersatz (derzeit 7 %) besteuert oder sind sogar nach § 4 UStG umsatzsteuerbefreit. Ertragsteuerlich sind Gewinne aus der Vermögensverwaltung steuerbefreit.

Nachfolgend findet Ihr einige Beispiele, die den Einnahmen und Ausgaben im vermögensverwaltenden Steuerbereich zugeordnet werden können.

| Einnahmen | Ausgaben |

|---|---|

| – Mieteinnahmen – Pachteinnahmen – Erträge aus Aktien und anderen Wertpapieren – Verkaufserlöse – Zinsen für Guthaben | – Gebäudekosten – Kosten der Finanzanlagen – Kosten des Geldverkehrs (Bankgebühren) |

Der Zweckbetrieb

Der Zweckbetrieb ist ein Betrieb, der folgende Voraussetzungen erfüllen muss:

- Er muss die satzungsgemäßen Aufgaben Eures Vereins direkt und tatsächlich verwirklichen.

- Euer Verein kann zur Erfüllung seiner Aufgaben nicht auf den Betrieb verzichten. Er wird unbedingt benötigt und dient nicht zur Mittelbeschaffung für den Verein.

- Beim Zweckbetrieb müsst Ihr den Wettbewerb zu am Markt tätigen, nicht steuerbegünstigten Unternehmen auf das unvermeidbare Maß begrenzen.

Alle drei Voraussetzungen müssen erfüllt werden, damit ein Betrieb als Zweckbetrieb anerkannt werden.

Für Sportvereine gilt, dass die Sportveranstaltungen kein Zweckbetrieb mehr sind, wenn damit innerhalb eines Jahres über 45.000 € Einnahmen erzielt werden. Wird diese Freigrenze überschritten, werden alle Einnahmen einem wirtschaftlichen Zweckbetrieb zugerechnet.

Diese Abgrenzung soll dazu dienen, Unternehmen, die im Wettbewerb zu steuerbegünstigten Körperschaften stehen oder stehen könnten, vor Marktzutrittshürden zu schützen, die durch die Steuerbegünstigung möglicherweise entstehenden könnten. Sind die steuerbegünstigten Zwecke der Körperschaft auch ohne Steuerbegünstigung erreichbar, so ist diese Tätigkeit nicht dem Zweckbetrieb zuzuordnen, es sei denn, die Tätigkeit der gemeinnützigen Körperschaft richtet sich an Personen, die das Angebot eines am Markt auftretenden Unternehmens überwiegend nicht in Anspruch nehmen können.

Die Vermietung von Sportstätten, der Verkauf von Speisen und Getränken, die Unterhaltung von Vereinsgaststätten oder Einnahmen aus selbst organisierter Werbung können nie einem Zweckbetrieb zugerechnet werden.

Einnahmen, die Ihr im Zweckbetrieb erzielt, sind umsatzsteuerlich grundsätzlich steuerbar. Hier greifen jedoch eine ganze Reihe Steuerbefreiungsvorschriften. Sind die Einnahmen nicht steuerbefreit, gilt der ermäßigte Steuersatz von 7 %. Ertragsteuerlich sind Gewinne aus dem Zweckbetrieb steuerbefreit.

In der nachstehenden Tabelle haben wir Euch Beispiele für den Zweckbetrieb zusammengetragen.

| Einnahmen | Ausgaben |

|---|---|

| – Eintrittsgelder – Startgelder – Hallengebühren – Platzgebühren | – Abschreibungen – Betriebskosten – Bürobedarf – Fahrzeugkosten – Mieten – Personalkosten – Raumkosten – Unterhaltskosten Soweit die Kosten im direkten Zusammenhang mit den satzungsgemäßen Aufgaben des Vereins stehen. |

Der wirtschaftliche Geschäftsbetrieb

Ein wirtschaftlicher Geschäftsbetrieb ergibt sich immer dann, wenn die Tätigkeit Eures Vereins nicht den drei zuvor vorgestellten Bereichen zugeordnet werden kann. So ist beispielsweise das Eintrittsgeld einer Veranstaltung, die den Zwecken Eures Vereins dient, dem Zweckbetrieb zuzuordnen. Die bei der Veranstaltung verkauften Speisen, Getränke, Merchandising usw. dienen jedoch der Mittelbeschaffung und nicht den satzungsgemäßen Zielen. Sie sind deshalb den wirtschaftlichen Geschäftsbetrieben zuzuordnen.

Einnahmen, die Ihr im wirtschaftlichen Geschäftsbetrieb erzielt, werden mit dem vollen Umsatzsteuersatz (derzeit 7 oder 19 %) besteuert. Gewinne sind Ertragsteuer-pflichtig, wenn die Einnahmen (inklusive Umsatzsteuer) aller wirtschaftlichen Geschäftsbetriebe in einem Jahr 50.000 € übersteigen. Die Freigrenze liegt bei 45.000 €. Ihr könnt aber einen Freibetrag von 5.000 EUR abziehen.

Wenn Euer Verein im wirtschaftlichen Geschäftsbetrieb tätig ist, müsst Ihr ab 1. Januar 2025 zusätzlich die E-Rechnungspflicht beachten. Es gibt zwar einige Ausnahmeregelungen, aber dennoch ist es wichtig zu prüfen, ob Ihr für Euren Verein E-Rechnungen ausstellen müsst. In unserem Blogbeitrag zum Thema E-Rechnungen haben wir Euch ausführlich erklärt, wie Ihr mit E-Rechnungen ab 2025 umgehen müsst.

Nachfolgend findet Ihr eine Übersicht mit Beispielen dem wirtschaftlichen Geschäftsbetrieb zuzuordnenden Einnahmen und Ausgaben.

| Einnahmen | Ausgaben |

|---|---|

| – Eintrittsgelder – Erlöse aus Handelswaren – Werbeeinnahmen – Kurzfristige Vermietungen Soweit die Einnahmen nicht dem Zweckbetrieb zugerechnet werden. | – Abschreibungen – Fahrzeug-Kosten – Mieten – Personalkosten – Raumkosten – Steuern – Wareneinkauf |

Fazit

Aus steuerlicher Sicht ist der Verein in vier Steuerbereiche aufgeteilt. Hiervon genießt der Bereich des „wirtschaftlichen Geschäftsbetrieb“ keine Steuervorteile. Der ideelle Bereich hingegen ist nahezu komplett steuerfrei. Steuerprivilegien genießen außerdem der Bereich der Vermögensverwaltung und der Zweckbetrieb.

Häufig gestellte Fragen zum Thema Steuerbereiche im Verein

Welche Steuerbereiche müssen bei der Einnahmen-Überschuss-Rechnung beachtet werden?

Welche Steuern muss ein Verein zahlen?

Je nachdem, um welchen Bereich es geht, können Körperschaftssteuer, Gewerbesteuer und Umsatzsteuer (Mehrwertsteuer) anfallen.

Welche Bereiche gibt es bei Vereinen?

Ein eingetragener, gemeinnütziger Verein umfasst vier Bereiche:

• Ideeller Bereich (verfolgt direkt die Satzungszwecke und ist nahezu steuerfrei)

• Vermögensverwaltung (Einnahmen und Kosten des Vereinsvermögens – steuerprivilegiert)

• Zweckbetrieb (dient der Verwirklichung der Vereinsziele – nicht zur Mittelbeschaffung – steuerprivilegiert)

• Wirtschaftlicher Geschäftsbetrieb (keine Steuerprivilegien)

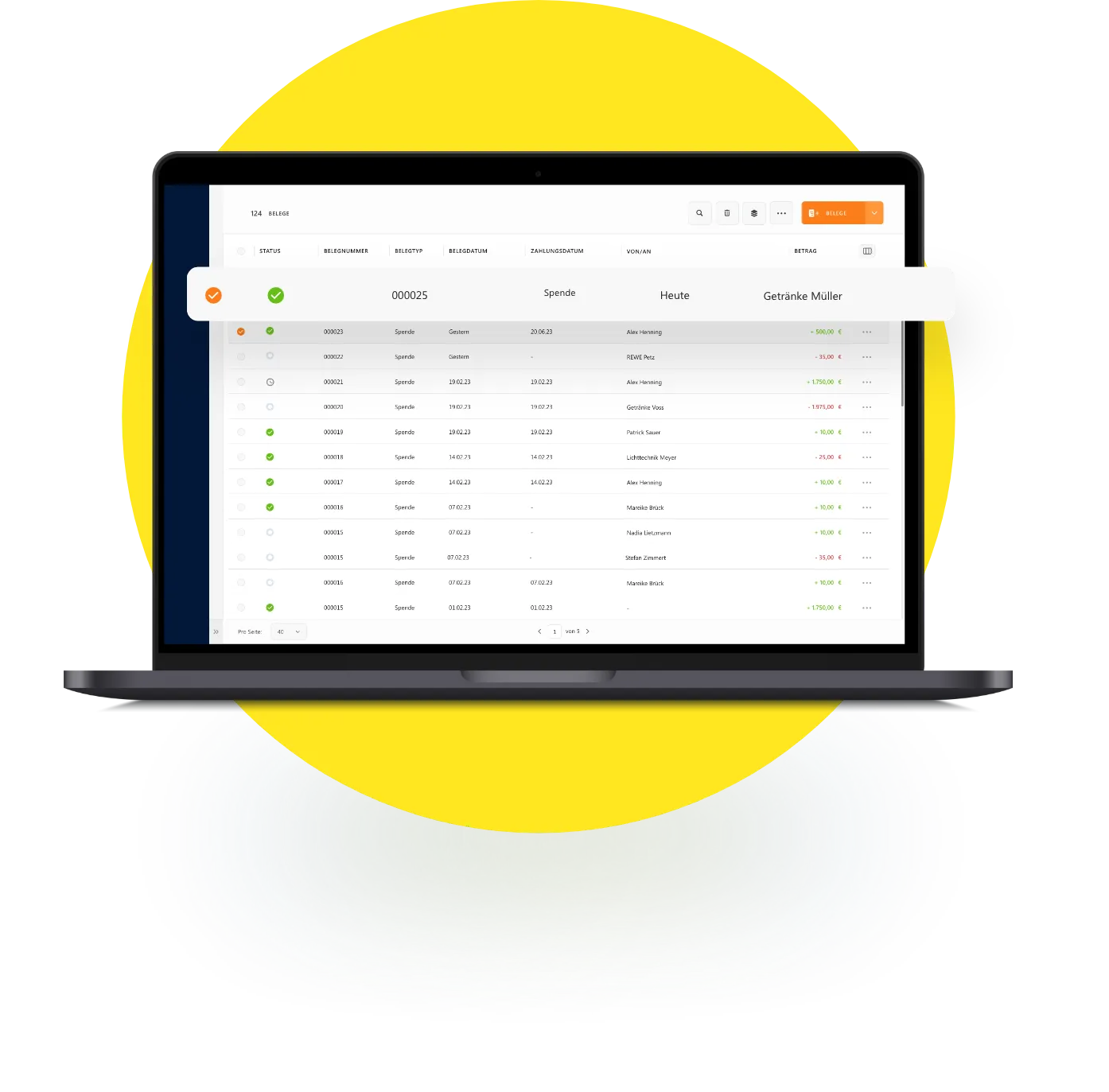

WISO MeinVerein Web kostenlos testen

Ihr wollt wieder mehr Zeit für die schönen Dinge des Vereinslebens? Dann testet alle Funktionen unserer Vereinsverwaltung unverbindlich für 14 Tage kostenlos und überzeugt Euch selbst

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Sehr geehrte Damen und Herren, wenn ich im Zweckbetrieb nur Einnahmen mit 7% habe, darf ich dann im Vorsteuerbereich 7 und 19 % bedienen? Geht hier vor allem der 19 %ige Abzug in der Vorsteuer? Oder darf ich den 19%igen dann auf 7% reduzieren? Herzlichen ...

Sehr geehrte Damen und Herren,

wenn ich im Zweckbetrieb nur Einnahmen mit 7% habe, darf ich dann im Vorsteuerbereich 7 und 19 % bedienen? Geht hier vor allem der 19 %ige Abzug in der Vorsteuer? Oder darf ich den 19%igen dann auf 7% reduzieren?

Herzlichen Dank für eine umgehende Antwort.

Freundliche Grüße

Heike Rüth

Hallo Heike,

vielen Dank für deinen Kommentar. Leider dürfen wir keine verbindlichen Auskünfte zu steuerlichen Fragen geben, da dies in den Bereich der Steuerberatung fällt. Das Steuerberatungsgesetz (StBerG) sieht vor, dass nur Steuerberater oder andere dazu befugte Personen verbindliche steuerliche Beratung leisten dürfen.

Zu deiner Frage empfehlen wir dir, die Regelungen in § 15 UStG zum Vorsteuerabzug anzuschauen. Dort findest du die allgemeinen Bestimmungen zur Höhe und Anwendbarkeit des Vorsteuerabzugs.

Bei weiteren Fragen oder für eine verbindliche Auskunft wende dich bitte an deinen Steuerberater.

Viele Grüße

Dein WISO MeinVerein Team

Antworten

Leider konnte ich bei den Auswertungen keine finden, die die 4 Bereiche des Vereins darstellen, so dass ich nur die Beträge in die Steuererkärung übernehnen brauch.

Leider konnte ich bei den Auswertungen keine finden, die die 4 Bereiche des Vereins darstellen, so dass ich nur die Beträge in die Steuererkärung übernehnen brauch.

Hallo,

vielen Dank für deinen Kommentar. Ich bin mir nicht ganz sicher, auf was du dich beziehst.

Geht es um die Steuerkategorien in WISO MeinVerein? Wenn ja, findest du diese im Feld „Steuerkategorie“, wenn du Ausgaben oder Einnahmen erstellst. Dort kannst du auf „Steuerkontenliste anzeigen“ klicken, um eine übersichtliche Gliederung der Steuerkategorien und deren Bezeichnungen zu sehen.

Falls es um den Finanzexport in unserer Anwendung geht, musst du unter „erweiterte Einstellungen“ die Option aktivieren, dass die Steuerkategorien exportiert werden sollen.

Ich hoffe, ich konnte dir weiterhelfen! Wenn du noch weitere Fragen hast oder etwas unklar ist, lass es uns gerne wissen.

Viele Grüße

Dein WISO MeinVerein Team

Antworten