Die Ehrenamtspauschale im Verein: Höhe, Steuererklärung & Satzung verständlich erklärt

Zuletzt aktualisiert: 15.07.2025

Ob Ihr selbst im Verein ehrenamtlich aktiv seid oder als Vorstand, Kassenwart oder Vereinsleitung Verantwortung tragt – die Ehrenamtspauschale ist ein wichtiges Thema für Euch.

Denn wer sich freiwillig engagiert, soll zumindest eine steuerfreie Aufwandsentschädigung erhalten dürfen – wenn bestimmte Voraussetzungen erfüllt sind. Für viele Vereine ist die Ehrenamtspauschale eine einfache Möglichkeit, Anerkennung zu zeigen, ohne die Gemeinnützigkeit zu gefährden.

In diesem Beitrag erfahrt Ihr, wie hoch die Ehrenamtspauschale 2025 ist, wer sie erhalten darf und was in Eurer Satzung geregelt sein muss. Wir zeigen Euch, wie die Pauschale in der Steuererklärung angegeben wird, worin der Unterschied zur Übungsleiterpauschale liegt und welche rechtlichen Stolperfallen Ihr vermeiden solltet – ob als Verein oder engagierte Einzelperson.

💭 Ihr habt noch Fragen? Dann schreibt sie gerne unten in die Kommentare – wir helfen Euch weiter!

Das Wichtigste in Kürze

- Die Ehrenamtspauschale beträgt 840 Euro pro Jahr und ist steuer- und sozialversicherungsfrei für ehrenamtliche Tätigkeiten im gemeinnützigen Verein.

- Jede ehrenamtlich tätige Person kann sie erhalten – auch ohne Vereinsmitgliedschaft, wenn die Voraussetzungen erfüllt sind.

- Die Auszahlung muss durch Satzung oder Vorstandsbeschluss abgesichert und dokumentiert sein.

- In der Steuererklärung muss die Zahlung nur angegeben werden, wenn der Freibetrag überschritten wird oder das Finanzamt nachfragt.

💰 Was ist die Ehrenamtspauschale?

Die Ehrenamtspauschale ist ein steuerfreier Betrag, den Ihr für Euer Engagement im Verein erhalten oder als Verein auszahlen könnt – vorausgesetzt, die Tätigkeit erfolgt nebenberuflich, gemeinnützig und im Ehrenamt. Sie ist in § 3 Nr. 26a EStG geregelt und darf auch gezahlt werden, wenn keine tatsächlichen Auslagen entstehen – also unabhängig von konkreten Kosten.

Vereine nutzen die Pauschale, um freiwilliges Engagement rechtssicher zu würdigen 🙌, ohne in eine sozialversicherungspflichtige Beschäftigung zu rutschen oder den Gemeinnützigkeitsstatus zu gefährden. Die Zahlung ist freiwillig, aber sie muss korrekt dokumentiert und satzungskonform erfolgen.

Korrekte Dokumentation leicht gemacht

Mit der Vereinssoftware WISO MeinVerein Web könnt Ihr Zahlungen an Ehrenamtliche ganz einfach dokumentieren – inkl. Buchung, Empfänger und Zweck. Das spart Zeit, schafft rechtliche Sicherheit und sorgt für Transparenz gegenüber Mitgliedern oder dem Finanzamt.

Die Ehrenamtspauschale unterscheidet sich von anderen Formen der Aufwandsentschädigung, etwa der Übungsleiterpauschale. Worin genau der Unterschied liegt, erfahrt Ihr in den folgenden Abschnitten.

Unterschied zur regulären Aufwandsentschädigung

Der Begriff „Aufwandsentschädigung“ wird oft synonym zur Ehrenamtspauschale verwendet – juristisch gesehen sind es aber unterschiedliche Dinge.

Eine Aufwandsentschädigung wird gezahlt, um nachweisbare Ausgaben wie Fahrkosten, Büromaterial oder Telefonkosten zu erstatten. Die Ehrenamtspauschale hingegen ist eine steuerfreie Pauschale ohne Nachweispflicht, solange bestimmte Rahmenbedingungen erfüllt sind.

Wenn Ihr beides kombinieren wollt – also z. B. zusätzlich Fahrtkosten ersetzt – müsst Ihr dokumentieren, dass es sich nicht um eine doppelte Vergütung derselben Leistung handelt. Auch hier hilft Euch ein digitales Kassenbuch wie in MeinVerein Web, um Zahlungen korrekt zuzuordnen.

Abgrenzung zur Übungsleiterpauschale

Die Übungsleiterpauschale (nach § 3 Nr. 26 EStG) wird ebenfalls steuerfrei gewährt, ist aber speziell für Tätigkeiten mit pädagogischem Charakter gedacht – z. B. als Trainer, Chorleiter oder Jugendbetreuer. Die Ehrenamtspauschale hingegen ist breiter gefasst: Sie gilt für alle anderen ehrenamtlichen Tätigkeiten, etwa als Schriftführerin, Kassierer oder Platzwart.

Ihr dürft nicht beide Pauschalen für dieselbe Tätigkeit nutzen. Zwei verschiedene Tätigkeiten im selben Verein dürfen aber jeweils mit der passenden Pauschale vergütet werden – wenn Ihr die Tätigkeitsbereiche sauber trennt.

Kombination beider Pauschalen – geht das?

Die Ehrenamtspauschale und die Übungsleiterpauschale sind zwei eigenständige steuerfreie Freibeträge – und dürfen grundsätzlich kombiniert werden. Aber: nicht für dieselbe Tätigkeit und nicht für dieselbe Person innerhalb einer Funktion.

Heißt konkret: Wenn Ihr in einem Verein zwei verschiedene Tätigkeiten ausübt – z. B. als Platzwart (ehrenamtlich) und gleichzeitig als Trainer (pädagogisch) –, dürfen beide Pauschalen steuerfrei nebeneinander genutzt werden.

Max ist Jugendtrainer und erhält dafür die Übungsleiterpauschale. Zusätzlich betreut er die Vereinswebsite ehrenamtlich – diese zweite Tätigkeit darf mit der Ehrenamtspauschale vergütet werden. Entscheidend ist, dass die Tätigkeiten getrennt sind und jeweils den Pauschalbedingungen entsprechen.

❗️Wird hingegen eine Tätigkeit doppelt angesetzt, also z. B. als Kassierer mit beiden Pauschalen „vergütet“, gilt die gesamte Zahlung als steuerpflichtig.

✅ Wer darf die Ehrenamtspauschale erhalten?

Die Ehrenamtspauschale ist an bestimmte Voraussetzungen geknüpft – sowohl für die ehrenamtlich tätige Person als auch für den Verein, der die Pauschale auszahlen möchte. Wichtig ist: Die Tätigkeit muss nebenberuflich erfolgen, im gemeinnützigen Rahmen stattfinden und es muss sich um ein echtes Ehrenamt handeln – also eine freiwillige, unentgeltliche Tätigkeit im Auftrag des Vereins.

Sowohl aktive Ehrenamtliche als auch Vorstände und Vereinsverantwortliche, die eine Pauschale auszahlen möchten, sollten die folgenden Punkte kennen.

Voraussetzungen im Verein

Damit Euer Verein die Ehrenamtspauschale rechtssicher nutzen kann, müssen ein paar formale Bedingungen erfüllt sein:

- Der Verein muss gemeinnützig anerkannt sein.

- Die ehrenamtliche Tätigkeit muss satzungsgemäß erfolgen.

- Die Zahlung muss ordnungsgemäß beschlossen und dokumentiert werden.

Falls diese Punkte erfüllt sind, könnt Ihr die Pauschale steuerfrei gewähren – ohne Sozialabgaben und ohne Eintrag in der Lohnsteuerbescheinigung.

Tätigkeiten, die begünstigt werden

Die Ehrenamtspauschale gilt für eine Vielzahl von Tätigkeiten im Verein – z. B.:

- Schriftführung, Kassierung oder allgemeine Verwaltung

- Organisation von Veranstaltungen

- Hausmeisterdienste oder Platzpflege

- Öffentlichkeitsarbeit oder Social Media Betreuung

Wichtig ist, dass die Tätigkeit nicht bereits im Rahmen eines Arbeitsverhältnisses vergütet wird und tatsächlich dem Zweck des Vereins dient. Auch ehrenamtliche Vorstände dürfen die Pauschale erhalten – sofern die Satzung dies ausdrücklich zulässt.

Kombination mit Hauptberuf oder Minijob

Ja – die Ehrenamtspauschale darf auch gezahlt werden, wenn die empfangende Person hauptberuflich arbeitet oder einen Minijob hat. Die Tätigkeit im Verein muss aber klar davon abgrenzbar sein.

Eine ehrenamtliche Schatzmeisterin mit einem Minijob bei einem anderen Arbeitgeber darf die Pauschale erhalten – sofern sie ihre Tätigkeit im Verein freiwillig, außerhalb der Arbeitszeit und ohne beruflichen Zusammenhang ausführt. Auch hier gilt: saubere Trennung und gute Dokumentation schützen Euch vor Rückfragen durch das Finanzamt.

💶 Ehrenamtspauschale 2025 – Höhe und Freibeträge

Die Höhe der Ehrenamtspauschale ist gesetzlich festgelegt und beträgt auch im Jahr 2025 weiterhin 840 Euro pro Jahr. Dieser Betrag kann steuerfrei ausgezahlt werden – unabhängig davon, ob der oder die Ehrenamtliche tatsächliche Auslagen hatte.

Die Auszahlung kann einmalig, monatlich oder flexibel unterjährig erfolgen – wichtig ist nur, dass der Jahresfreibetrag von 840 Euro nicht überschritten wird. Wird mehr gezahlt, ist der übersteigende Betrag steuer- und ggf. sozialversicherungspflichtig.

Steuerfreier Höchstbetrag nach § 3 Nr. 26a EStG

Der Gesetzgeber erlaubt mit der Ehrenamtspauschale, kleine Anerkennungen für ehrenamtliches Engagement steuerfrei auszuzahlen. Die 840 Euro gelten pro Person und pro Jahr – und zwar vereinseinheitlich.

Bei mehreren Tätigkeiten in verschiedenen Organisationen darf die Pauschale jeweils einmal pro Organisation gewährt werden, solange die Gesamtgrenze von 840 Euro nicht überschritten wird. Auch eine Kombination mit anderen steuerlichen Freibeträgen (z. B. Übungsleiterpauschale) ist möglich – aber nicht für dieselbe Tätigkeit.

Gültigkeit und Änderungen für das Jahr 2025

Für das Jahr 2025 hat sich an der Höhe der Ehrenamtspauschale nichts geändert – sie bleibt auf dem Niveau der Erhöhung von 2021. Dennoch ist es wichtig, jährlich zu prüfen, ob sich rechtliche Rahmenbedingungen oder steuerliche Bewertungskriterien verändert haben.

Als Verein seid Ihr verantwortlich dafür, keine unrechtmäßigen Zahlungen zu leisten – daher lohnt sich ein regelmäßiger Abgleich mit der Satzung und den Vereinsunterlagen.

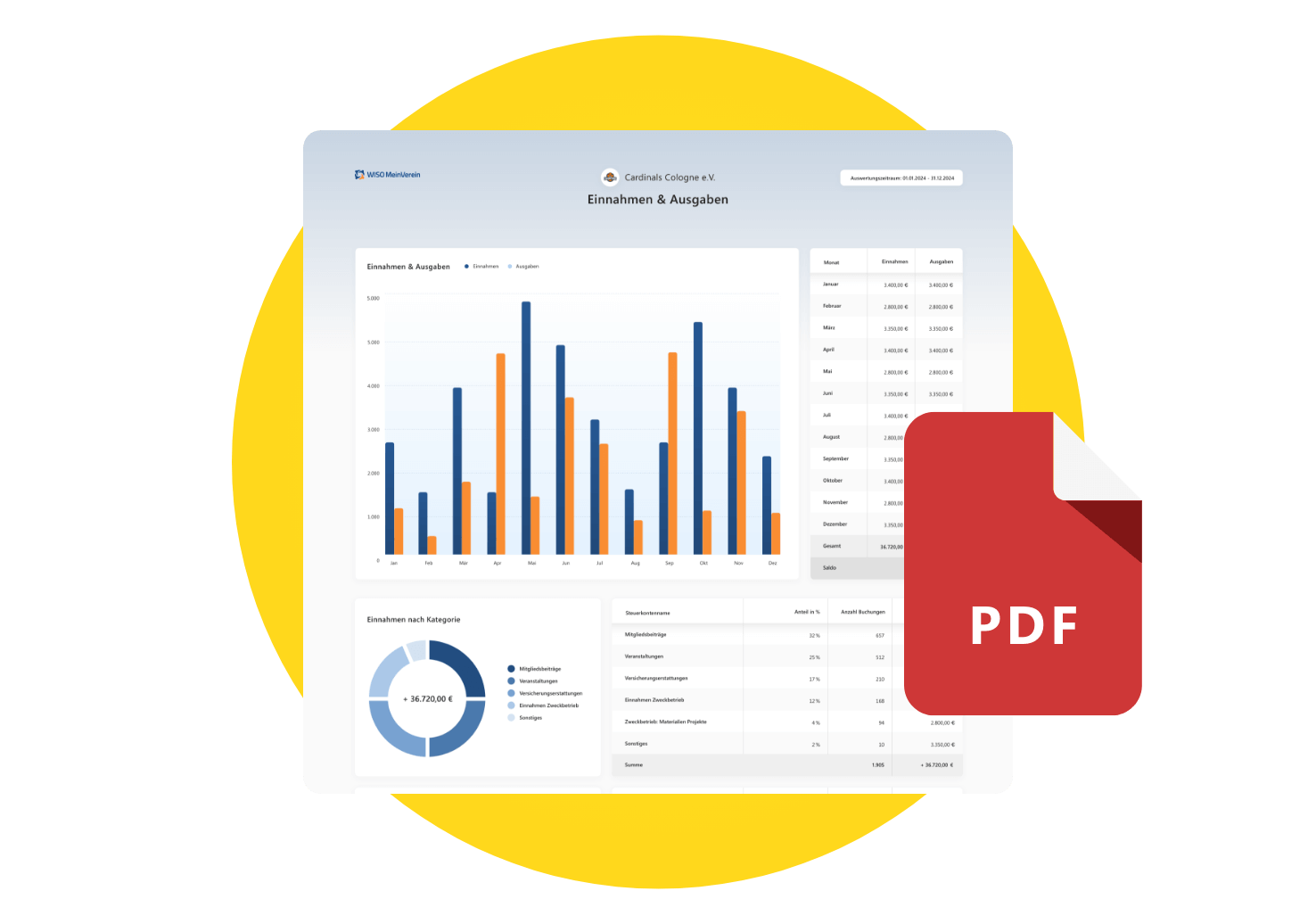

Jahresauswertungen automatisch im Blick halten

Mit WISO MeinVerein Web könnt Ihr ganz einfach nachvollziehen, wie viele Pauschalen bereits ausgezahlt wurden – und ob der Freibetrag von 840 Euro pro Person eingehalten wurde.

📝 Ehrenamtspauschale in der Vereinssatzung regeln

Wenn Ihr als Verein die Ehrenamtspauschale rechtssicher auszahlen möchtet, solltet Ihr sicherstellen, dass eine entsprechende Regelung in Eurer Vereinssatzung enthalten ist. Zwar ist die Satzung keine gesetzliche Voraussetzung für die Auszahlung, aber sie schützt Euch vor rechtlichen Unsicherheiten und Rückfragen durch das Finanzamt.

Am besten regelt Ihr, unter welchen Bedingungen und in welcher Höhe Ehrenamtliche eine steuerfreie Aufwandsentschädigung erhalten können – und wer über die Zahlung entscheidet (z. B. Vorstandsbeschluss). Die Satzung sollte offen genug sein, um auch künftige Anpassungen mit abzudecken.

Musterformulierung zum Thema Ehrenamtspauschale für Eure Satzung

Ihr könnt folgenden Textbaustein in Eure Satzung aufnehmen oder als Grundlage nutzen:

„Ehrenamtlich tätige Personen können für ihre Tätigkeit eine Aufwandsentschädigung nach § 3 Nr. 26a EStG (Ehrenamtspauschale) erhalten. Über die Höhe und Auszahlung entscheidet der Vorstand im Rahmen der haushaltsrechtlichen Möglichkeiten.“

Achtet darauf, dass der Satzungstext nicht verpflichtend wirkt, sondern eine Kann-Regelung bleibt. Damit bleibt Ihr flexibel und signalisiert dem Finanzamt zugleich: Hier wird sauber gearbeitet.

Was das Finanzamt verlangt

Auch wenn das Finanzamt keine Satzungsklausel vorschreibt, erwartet es bei einer Prüfung:

- eindeutige Protokolle oder Beschlüsse über die Auszahlung

- eine saubere Buchführung, wer wann wie viel erhalten hat

- den Nachweis der Ehrenamtlichkeit der Tätigkeit

Um Diskussionen zu vermeiden, lohnt es sich also doppelt, die Ehrenamtspauschale sauber in der Satzung zu verankern – und alle Zahlungen mit Belegen oder Protokollen abzusichern.

Vorstandsbeschlüsse und Auszahlungen sicher dokumentieren

Mit WISO MeinVerein Web könnt Ihr nicht nur Zahlungen erfassen, sondern auch Beschlüsse, Belege und Kommunikationsverläufe digital speichern – ideal für Nachweise gegenüber dem Finanzamt.

📄 Ehrenamtspauschale und Steuererklärung

Auch wenn die Ehrenamtspauschale steuerfrei ist, bedeutet das nicht, dass sie für immer „unsichtbar“ bleibt. In bestimmten Fällen muss die Zahlung in der Steuererklärung angegeben werden – vor allem dann, wenn weitere Einnahmen hinzukommen oder eine Prüfung ansteht.

Damit Ihr hier keine Fehler macht, lohnt sich ein Blick in die Grundregeln der steuerlichen Behandlung.

Wo wird die Ehrenamtspauschale in der Steuererklärung eingetragen?

Ehrenamtliche, die die Pauschale erhalten, tragen diese unter „Sonstige Einkünfte“ (§ 22 EStG) in der Anlage SO ein – allerdings nur, wenn der Freibetrag überschritten wurde oder das Finanzamt entsprechende Angaben verlangt.

Bleibt Ihr innerhalb der 840 Euro, entfällt in der Regel die Pflicht zur Angabe – trotzdem kann es sinnvoll sein, die Einnahme transparent zu führen, z. B. bei mehreren Pauschalen oder parallelen Tätigkeiten.

Welche Nachweise sollte man aufbewahren?

Auch wenn keine Quittungspflicht besteht, gilt: Je besser Eure Unterlagen, desto stressfreier eine potenzielle Prüfung. Dazu gehören:

- Beschluss oder Protokoll der Auszahlung

- Zahlungsnachweis (z. B. Kontoauszug oder interne Buchung)

- Beschreibung der Tätigkeit

Steuerrelevante Unterlagen zentral speichern

Mit WISO MeinVerein Web könnt Ihr alle steuerrelevanten Daten an einem Ort verwalten – von Protokollen über Tätigkeitsnachweise bis hin zu Zahlungsdokumenten. So seid Ihr für Rückfragen vom Finanzamt jederzeit vorbereitet.

Was passiert bei fehlerhafter Anwendung?

Wird die Ehrenamtspauschale falsch oder ohne rechtliche Grundlage ausgezahlt – etwa an nicht gemeinnützig tätige Personen oder ohne Vorstandsbeschluss –, kann das Konsequenzen haben:

- Nachforderung von Steuern und Sozialabgaben

- Verlust der Gemeinnützigkeit bei systematischem Fehlverhalten

- Haftung durch den Vorstand im Extremfall

Um das zu vermeiden, lohnt sich die Kombination aus klarer Satzung, guter Buchführung und digitaler Dokumentation.

💸 Auszahlung der Aufwandsentschädigung im Verein

Die Ehrenamtspauschale ist kein Automatismus – sie wird nicht automatisch ausgezahlt, sondern kann vom Verein freiwillig gewährt werden. Das bedeutet: Ihr als Verein entscheidet ob, wann und in welcher Höhe (max. 840 Euro jährlich) die Zahlung erfolgt.

Wichtig ist, dass Ihr die Grundsätze ordnungsgemäßer Buchführung einhaltet: jede Auszahlung sollte nachvollziehbar dokumentiert, vom Vorstand beschlossen und mit dem gemeinnützigen Zweck vereinbar sein.

Zahlungspflicht? Nein – aber Klarheit schaffen

Kein Mitglied hat einen automatischen Anspruch auf die Ehrenamtspauschale – auch dann nicht, wenn die Satzung die Möglichkeit zur Auszahlung vorsieht.

Um Missverständnisse zu vermeiden, solltet Ihr im Verein klar kommunizieren:

- Wer kann die Pauschale erhalten?

- Wie oft und in welcher Höhe wird gezahlt?

- Welche Tätigkeiten sind förderfähig?

✅ Eine Transparenzregelung in Eurer Satzung oder Beitragsordnung schafft hier Vertrauen und verhindert Unklarheiten.

Auszahlung der Ehrenamtspauschale korrekt dokumentieren

Jede Zahlung muss buchhalterisch festgehalten und durch einen Vorstandsbeschluss legitimiert werden. Achtet darauf, folgende Informationen zu erfassen:

- Name der empfangenden Person

- Betrag und Auszahlungsdatum

- Bezug zur ehrenamtlichen Tätigkeit

- Verweis auf Protokoll oder Beschluss

Auszahlungen & Belege digital erfassen

Mit WISO MeinVerein Web könnt Ihr Auszahlungen an Ehrenamtliche digital hinterlegen, automatisch dem richtigen Mitglied zuordnen und bei Bedarf PDF-Nachweise erstellen – perfekt für Steuerprüfungen oder Vorstandswechsel.

📑 So bucht Ihr die Ehrenamtspauschale korrekt in Eurer Vereinsbuchhaltung

Sobald Ihr die Ehrenamtspauschale auszahlt, stellt sich die Frage: Wie wird das Ganze buchhalterisch richtig erfasst? Auch wenn die Zahlung steuerfrei ist, muss sie in Eurer Vereinsbuchhaltung nachvollziehbar verbucht werden – besonders bei Prüfungen durch das Finanzamt oder gegenüber Mitgliedern.

Neuer Kontenrahmen für Vereine: SKR42 ab 2025

Seit dem Jahr 2025 ersetzt der SKR42 den bisherigen SKR49. Der neue Kontenrahmen wurde von DATEV speziell für gemeinnützige Organisationen entwickelt und ist jetzt verbindlich für alle Vereine, die mit DATEV arbeiten.

Der SKR42 strukturiert Einnahmen und Ausgaben klar nach steuerlichen Sphären: ideeller Bereich, Zweckbetrieb, Vermögensverwaltung und wirtschaftlicher Geschäftsbetrieb. Die Ehrenamtspauschale fällt dabei in der Regel in den ideellen Bereich – also den Kernbereich gemeinnütziger Vereinsarbeit. Mehr zu den vier Steuerbereichen für Vereine erfahrt Ihr in diesem Blogbeitrag.

Beispiel-Buchungssatz für die Ehrenamtspauschale

Wenn Ihr einem Vorstandsmitglied oder einer anderen ehrenamtlich tätigen Person die Pauschale auszahlt, könnt Ihr in Eurer Buchhaltung die Ehrenamtspauschale über die Kontonummer 4260 buchen.

💡 Das Konto 4260 steht im SKR42 für steuerfreie Zahlungen an ehrenamtlich tätige Personen im ideellen Bereich – also dort, wo der gemeinnützige Vereinszweck erfüllt wird.

Wenn Ihr mit Kostenstellen arbeitet, könnt Ihr zusätzlich z. B. den Bereich „Vorstand“ oder „Öffentlichkeitsarbeit“ hinterlegen – das sorgt für noch mehr Übersicht.

✅ Fazit: Ehrenamt anerkennen – einfach, steuerfrei und sicher dank Ehrenamtspauschale

Die Ehrenamtspauschale ist ein starkes Instrument, um freiwilliges Engagement in Eurem Verein sichtbar zu machen und wertzuschätzen – steuerfrei, rechtssicher und flexibel. Egal ob Ihr selbst ehrenamtlich tätig seid oder als Vorstand Verantwortung tragt: Wenn Ihr die Voraussetzungen kennt und sauber dokumentiert, ist die Auszahlung einfach umsetzbar.

Wichtig ist dabei vor allem:

- die richtige Satzungsformulierung

- eine klare Rollentrennung bei mehreren Tätigkeiten

- die korrekte Buchhaltung & Nachweisdokumentation

All-in-One dank MeinVerein

Mit einer Lösung wie WISO MeinVerein Web habt Ihr all das direkt im Griff: von Zahlungen über Vorstandsbeschlüsse bis zur digitalen Mitgliederverwaltung – alles an einem Ort.

📚 Häufig gestellte Fragen zum Thema Ehrenamtspauschale (FAQ)

Wie hoch ist die Ehrenamtspauschale 2025?

Die Ehrenamtspauschale beträgt 840 Euro pro Jahr – steuerfrei gemäß § 3 Nr. 26a EStG. Dieser Betrag kann einmalig oder verteilt über das Jahr ausgezahlt werden.

Wichtig: Wird der Freibetrag überschritten, ist der übersteigende Anteil steuerpflichtig.

Wer darf die Ehrenamtspauschale erhalten?

Die Pauschale kann an alle Personen gezahlt werden, die ehrenamtlich und nebenberuflich im Auftrag eines gemeinnützigen Vereins tätig sind – z. B. als Kassierer, Schriftführer oder Platzwart. Die Tätigkeit darf nicht im Rahmen eines regulären Arbeitsverhältnisses erfolgen. Auch Vorstandsmitglieder können sie erhalten, wenn die Satzung das ausdrücklich erlaubt.

Wo trage ich die Ehrenamtspauschale in der Steuererklärung ein?

In der Regel muss die Ehrenamtspauschale nicht in der Steuererklärung angegeben werden, solange sie innerhalb des Freibetrags von 840 Euro bleibt. Wird dieser überschritten oder verlangt das Finanzamt Angaben, wird der Betrag in der Anlage SO (Sonstige Einkünfte) eingetragen.

Wann ist eine Aufwandsentschädigung steuerfrei?

Eine Aufwandsentschädigung ist dann steuerfrei, wenn sie im Rahmen der Ehrenamtspauschale oder Übungsleiterpauschale liegt und die gesetzlichen Voraussetzungen erfüllt:

- nebenberufliche Tätigkeit

- gemeinnütziger Zweck

- korrekte Dokumentation

- und ggf. satzungsgemäße Regelung

Was ist der Unterschied zwischen Ehrenamtspauschale und Übungsleiterpauschale?

Die Ehrenamtspauschale (840 €) gilt für allgemeine ehrenamtliche Tätigkeiten – z. B. in der Verwaltung oder Organisation. Die Übungsleiterpauschale (3.000 €) kann nur für pädagogische oder betreuende Tätigkeiten verwendet werden – z. B. als Trainer oder Jugendleiter. Beide Pauschalen dürfen nicht für dieselbe Tätigkeit gleichzeitig genutzt werden.

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Danke für die Ausführungen. Eine Frage bleibt offen: Darf die Ehrenamtspauschale auch rückwirkend, also in diesem Jahr 2025 für das abgelaufene Jahr 2024 gewährt weden? Freue mich au Antwort. Besten Dank im voraus.

Danke für die Ausführungen. Eine Frage bleibt offen: Darf die Ehrenamtspauschale auch rückwirkend, also in diesem Jahr 2025 für das abgelaufene Jahr 2024 gewährt weden?

Freue mich au Antwort.

Besten Dank im voraus.

Weniger lesen

4

- 1 13:43 Uhr am 13. Okt.. 2025

Die Übungsleiterpauschale ist mehr al 4 x so hoch wie die Ehrenamtpauschale; das erschließt sich mir nicht. Angesichts der Tätigkeiten, die im Rahmen eines "Ehrenamts" verrichtet werden, ist die Pauschale keineswegs akzeptabel, es ist geradezu ... Weiterlesen

Die Übungsleiterpauschale ist mehr al 4 x so hoch wie die Ehrenamtpauschale; das erschließt sich mir nicht.

Weniger lesenAngesichts der Tätigkeiten, die im Rahmen eines „Ehrenamts“ verrichtet werden, ist die Pauschale keineswegs akzeptabel, es ist geradezu lächerlich, wie der Staat solche Tätigkeiten einordnet.

Da hilft v.a. nicht der Spruch: Frag nicht was der Staat für dich tun kann, frag was du für den Staat tun kannst.

3

- 17:14 Uhr am 13. Okt.. 2025

Hallo Otto, vielen Dank für deinen Kommentar — ich kann deine Frustration gut nachvollziehen. Tatsächlich wirkt die deutliche Differenz zwischen Übungsleiterpauschale und Ehrenamtspauschale auf den ersten Blick ungerecht, insbesondere wenn man ... Weiterlesen

Hallo Otto,

vielen Dank für deinen Kommentar — ich kann deine Frustration gut nachvollziehen. Tatsächlich wirkt die deutliche Differenz zwischen Übungsleiterpauschale und Ehrenamtspauschale auf den ersten Blick ungerecht, insbesondere wenn man bedenkt, wie viele Aufgaben im Ehrenamt anfallen, die oft genauso komplex und zeitaufwändig sind.

Ein paar Gedanken dazu:

1. Unterschiedliche Zielsetzungen

Steuerlich sind die Pauschalen für unterschiedliche Arten von Tätigkeiten gedacht. Die Übungsleiterpauschale (§ 3 Nr. 26 EStG) ist speziell für pädagogische, betreuende oder künstlerische Tätigkeiten vorgesehen (z. B. Trainertätigkeit, Jugendbetreuung), während die Ehrenamtspauschale (§ 3 Nr. 26a EStG) für allgemein-ehrenamtliche Tätigkeiten (z. B. Kassierer, Schriftführer, Platzwart, Öffentlichkeitsarbeit) greift.

So erklärt sich, warum die eine deutlich höher angesetzt ist als die andere.

2. Bessere Wertschätzung vs. realistische Rahmenbedingungen

Ja — die Ehrenamtspauschale ist mit aktuell 840 € pro Jahr veranschlagt, was oft kaum ausreicht, um den Aufwand abzudecken.

Gleichzeitig argumentiert der Gesetzgeber wohl, dass die Pauschale kein Ersatz für echte Vergütung sein soll, sondern eine steuerliche Anerkennung eines freiwilligen Engagements.

Dennoch: Viele Ehrenamtliche leisten einen erheblichen Beitrag, und eine höhere Pauschale würde mehr Gerechtigkeit bringen.

3. Möglichkeiten zur Verbesserung / Argumentationsansätze

Vereine und Verbände könnten gemeinsam politisch dafür eintreten, die Ehrenamtspauschale anzuheben.

In Satzungen könnte explizit geregelt werden, bei welchen Tätigkeiten eine pauschale Entschädigung gezahlt wird – und vielleicht ergänzend gelegentliche Spenden oder Zuschüsse.

Öffentliches Bewusstsein schaffen: Wenn Mitglieder und Verantwortliche den Unterschied verstehen, kann es leichter sein, Forderungen zu artikulieren.

4. Einwände gegen den Staatsspruch

Weniger lesenIch stimme dir zu: Der Spruch „Frag nicht, was der Staat für dich tun kann …“ wirkt in diesem Kontext unpassend, wenn der Staat selbst jenen, die sich freiwillig engagieren, kaum finanzielle Anerkennung zubilligt.

Ehrenamtliche sind oft das Rückgrat vieler Vereine und gemeinnütziger Strukturen — da wäre eine angemessene Honorierung auch ein deutliches Zeichen von Wertschätzung.